Pikuje czy zwyżkuje? Raport o stanie polskiego przemysłu

Komunikaty na temat przemysłu w naszym kraju są niespójne. W tym samym tygodniu można się dowiedzieć, że sytuacja ekonomiczna jest znakomita, jak też że gospodarkę trawi poważny kryzys. Media i specjalistyczne serwisy powołują się na różne dane, które potwierdzają jedną lub drugą tezę. W co i komu wierzyć oraz jak jest faktycznie w polskim przemyśle? O tym traktuje poniższy raport.

Adela Prochyra

Obraz sytuacji jest o tyle nieostry, że wskaźniki i prognozy, na które powołują się ekonomiści, nieraz nie znajdują odbicia w sytuacji poszczególnych branż, gałęzi przemysłu i firm. Ta bywa nieraz lepsza, niż można się spodziewać przy galopującej inflacji i szybujących cenach energii elektrycznej lub, przeciwnie, gorsza mimo niezłych rokowań ogólnych. Jedną z przyczyn tego rozdźwięku jest fakt, że ekonomia jest nauką społeczną, a nie ścisłą, a prognozy mogą być przydatne w czasach spokojnych, ale zwykle okazują się niewiele warte wobec tak szokowych zdarzeń, jak pandemia czy wybuch wojny. Mówimy o prognozach, nastrojach przedsiębiorców, zagrożeniach i ogólnych trendach. Skąd jednak wiadomo, jak sytuacja polskiego przemysłu wygląda naprawdę? Owszem, inflacja jest wysoka. Na potwierdzenie tego faktu wszyscy odnotowują podwyżkę cen niemal wszystkiego. Ogólna drożyzna dotyczy zarówno indywidualnych konsumentów, jak i przedsiębiorstw, skąd możemy wnioskować, że także one znajdują się w niełatwej sytuacji. Jednocześnie nie słyszy się o upadkach banków, spektakularnych bankructwach firm czy nawet państw, jak, nie szukając daleko, w czasie kryzysu 2008 r. Przyjrzyjmy się więc danym i spróbujmy złożyć obraz polskiego przemysłu w roku 2023.

Ostre hamowanie

Polska gospodarka zwalnia. Po latach prosperity, którego zdawały się nie imać przetaczające się przez kontynent i cały glob procesy ekonomiczne ani polityczne, występuje gwałtowne hamowanie. Przyczyn tego procesu jest kilka, ale najważniejszą z nich okazał się kryzys energetyczny, który uderzył w samo jądro krajowej ekonomii. Przemysł odpowiada za 17% PKB Polski i właściwie bez względu na branżę jest w dużym stopniu uzależniony od cen energii. Te, jak wiadomo, w ciągu ostatnich kilkunastu miesięcy zwiększyły się nawet kilkukrotnie, co nie mogło pozostać bez wpływu na sektor wytwórczy.

Aż 7 na 10 średnich i dużych polskich przedsiębiorstw produkcyjnych badanych w raporcie ABB Energy Insight Survey 2023 przyznało, że wzrost cen energii ma wpływ na ich działalność.

Bez znaczenia okazał się on dla zaledwie 30%. Z raportu wynika także, że z każdego 1000 zł wydawanego na utrzymanie ponad 200 zł firmy przemysłowe przeznaczają obecnie na energię elektryczną. Jak przekłada się to na rynek? Firmy nie tylko mniej sprzedają, ale też, właśnie z powodu wyższych cen energii, obniżają swoją marżę. Tak odpowiedziało 40% przedsiębiorstw biorących udział w badaniu, ale jest to symptomatyczne dla całego polskiego rynku, który od początku tego roku odnotowuje znaczne spadki.

W tegorocznych raportach sygnalnych GUS w kolejnych miesiącach ogłasza obniżki produkcji sprzedanej przemysłu*. W marcu 2023 r.– o 2,9% w stosunku do analogicznego okresu w 2022 r. W kwietniu – o 6,4%, w maju – o 3,2%, w czerwcu – o 1,4%. Dla dopełnienia obrazu dodajmy, że we wszystkich wymienionych okresach w 2022 r. wartości te były o kilkanaście procent wyższe w porównaniu z rokiem 2021. Mówimy więc o spadkach po dość długiej fali wzrostowej. W pierwszym półroczu tego roku produkcja sprzedana przemysłu była o 1,7% niższa w porównaniu z pierwszym półroczem 2022 roku. Wtedy odnotowano wzrost o 13,6% w stosunku do porównywalnego okresu poprzedniego roku. O 0,6% spadło też zatrudnienie w przemyśle w ujęciu rok do roku (do 2 751 000 osób).

Wyniki okazały się niższe od oczekiwań rynkowych oraz prognoz Krajowej Izby Gospodarczej, które zakładały dodatnią dynamikę produkcji w ujęciu rocznym. Ta spadła w 19 spośród 34 działów przemysłu, m.in. w produkcji metali (o 23,8%), produkcji chemikaliów i wyrobów chemicznych (o 20,2%), produkcji wyrobów z drewna, korka, słomy i wikliny (o 15,2%), produkcji wyrobów z pozostałych mineralnych surowców niemetalicznych (o 11,8%), produkcji papieru i wyrobów z papieru (o 11,7%), produkcji mebli (o 8,5%), produkcji komputerów, wyrobów elektronicznych i optycznych (o 8,4%) czy też w wytwarzaniu i zaopatrywaniu w energię elektryczną, gaz, parę wodną i gorącą wodę (o 4,7%). Wzrost w ujęciu rocznym odnotowano z kolei w 13 działach, np. w produkcji urządzeń elektrycznych (o 24,5%), produkcji pojazdów samochodowych, przyczep i naczep (o 15,0%), produkcji maszyn i urządzeń (o 11,1%), w naprawie, konserwacji i instalowaniu maszyn i urządzeń (o 7,3%) czy produkcji artykułów spożywczych (o 3,0%).

Do kogo płynie prąd?

W sytuacji spadku obrotów i powszechnie obniżanych marż gospodarka traci na konkurencyjności. Z pomocą miał przyjść rządowy program rekompensat pn. „Pomoc dla sektorów energochłonnych związana z nagłymi wzrostami cen gazu ziemnego i energii elektrycznej w 2022 r.”, na który wygospodarowano 5 mld zł. Program, jak czytamy na stronie Serwis Rzeczypospolitej Polskiej, powołano w obawie przed całościowym lub pełnym wstrzymaniem produkcji, niedoborami surowców i półproduktów oraz w trosce o bezpieczeństwo pracy tysięcy pracowników zatrudnionych w sektorach energochłonnego przemysłu. Sęk w tym, że ze wsparcia skorzystać mogą przede wszystkim duże i średnie przedsiębiorstwa – takie, które zużywają rocznie ponad 20 TWh energii elektrycznej. Ustawodawca przewidział ten pomost finansowy dla takich branż jak hutnictwo, ceramika, produkcja cementu czy nawozów. Skorzysta z niego ok. 1000 firm. Pozostałe 7116 (łączna liczba przedsiębiorstw w przemyśle w IV kwartale 2022 r. wynosiła 8116 – na podstawie danych GUS) będą musiały polegać na własnej pomysłowości w zarządzaniu. Mówi się o nadchodzącym renesansie tzw. szczupłego zarządzania, które w dużym uproszczeniu opiera się na poprawie efektywności przez wyeliminowanie wszelkiego marnotrawstwa w organizacji. Inne możliwe rozwiązania dla sektora to automatyzacja, cyfryzacja i wykorzystanie szeroko pojętej sztucznej inteligencji. Małe i średnie przedsiębiorstwa mogły także skorzystać z opcji zamrożenia cen prądu na poziomie z 2022 r. – do 785 zł za 1000 kWh. Od 1 października 2023 r. maksymalna stawka za energię elektryczną ma zostać jeszcze obniżona – do 693 zł za 1000 kWh – dla jednostek samorządu terytorialnego, podmiotów wrażliwych i MŚP.

Wskaźnik wskaźnikowi nierówny

Jeśli wziąć pod uwagę poszczególne wskaźniki, np. liczbę rozpoczętych inwestycji w przemyśle, może się okazać, że sytuacja rysuje się wręcz optymistycznie. W roku 2022 była ona porównywalna z latami 2018–19, które były jednymi z najlepszych od dekady (patrz: tabela 1).

TABELA 1. Inwestycje rozpoczęte – przemysł

| 2018 | Q1-Q2 | 91 393 |

| Q1-Q3 | 14 0430 | |

| Q1-Q4 | 18 5872 | |

| 2019 | Q1-Q2 | 98 105 |

| Q1-Q3 | 152 431 | |

| Q1-Q4 | 212 434 | |

| 2020 | Q1-Q2 | 109 392 |

| Q1-Q3 | 157 194 | |

| Q1-Q4 | 218 925 | |

| 2021 | Q1-Q2 | 117 419 |

| Q1-Q3 | 188 363 | |

| Q1-Q4 | 256 482 | |

| 2022 | Q1-Q2 | 90 907 |

| Q1-Q3 | 137 584 | |

| Q1-Q4 | 185 680 |

Gdy przyjrzeć się wynikom finansowym w przemyśle, także trudno o powody do paniki. Przychody netto z roku na rok sukcesywnie się zwiększają, podobnie zysk netto i wyniki finansowe netto. Wiele branż i firm faktycznie ma się stosunkowo nieźle, podczas gdy różne wskaźniki ekonomiczne zniżkują. Paradoks polega na tym, że w generalnie złej sytuacji poszczególne podmioty mogą prosperować zupełnie dobrze, i na odwrót. Nie dziwi to, biorąc pod uwagę dużą złożoność sytuacji. Przykładowo – w czasie rozwoju gospodarczego rozkwit przeżywają takie branże jak budownictwo. Duży popyt nie idzie jednak w parze z brakiem pracowników i gwałtownym wzrostem cen materiałów. W praktyce wiele firm budowlanych musi wywiązać się ze sztywnych zapisów w kontraktach, dotrzymując terminów i operując w ramach budżetu, który z dnia na dzień okazuje się dalece niewystarczający.

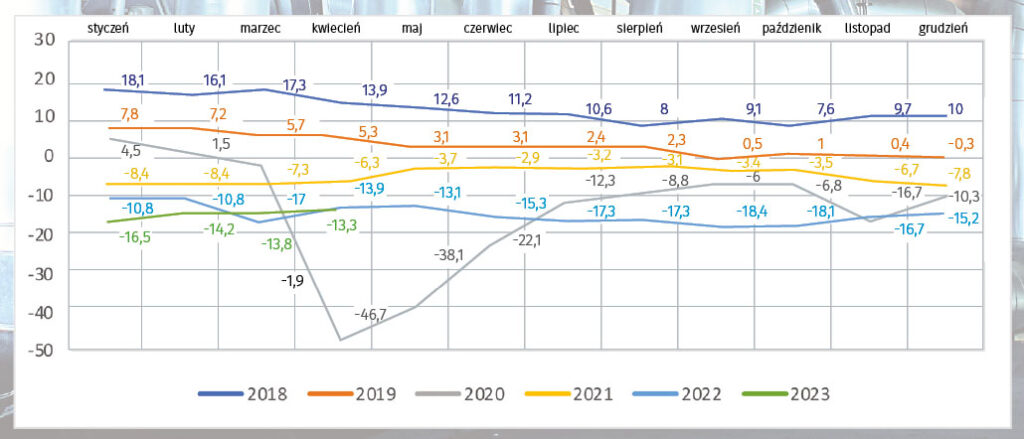

Właśnie dlatego pojedyncze wskaźniki są niemiarodajne, ponieważ pokazują jedynie wybrane, wąskie fragmenty rzeczywistości. Pełniejszy obraz daje kompilacja wielu danych, czyli wskaźnik koniunktury gospodarczej, który mówi, czy klimat koniunktury jest dobry (wskaźnik powyżej zera), czy zły (wskaźnik poniżej zera). Jest to wskaźnik złożony, który odzwierciedla stan gospodarki, obliczany jako średnia arytmetyczna sald odpowiedzi na pytania z ankiety miesięcznej dotyczące bieżącej i przewidywanej sytuacji gospodarczej przedsiębiorstwa. Od początku 2022 r. generalny wskaźnik koniunktury dla przemysłu jest na minusie i są to wartości dwucyfrowe (patrz: tabela 2). Nie broni się hipoteza o wciąż nieodrobionych pandemicznych latach. Po gwałtownym tąpnięciu w kwietniu 2020 r. (-46,7) wskaźnik powoli zbliżał się do zera, osiągając wartość nawet -2,9. Od półtora roku jest znacznie obniżony i waha się od -18,4 do -10,8. Właściwie nie ma znaczenia, który aspekt weźmiemy pod uwagę – od miesięcy na kilkunastoprocentowym minusie jest zarówno wskaźnik ogólnego klimatu koniunktury, jak i diagnoza ogólnej sytuacji gospodarczej, diagnoza produkcji i prognoza produkcji.

TABELA 2. Wskaźniki koniunktury gospodarczej wyrównane sezonowo – przetwórstwo przemysłowe

| styczeń | luty | marzec | kwiecień | maj | czerwiec | lipiec | sierpień | wrzesień | październik | listopad | grudzień | ||

| 2018 | 18,1 | 16,1 | 17,3 | 13,9 | 12,6 | 11,2 | 10,6 | 8 | 9,1 | 7,6 | 9,7 | 10 | |

| 2019 | 7,8 | 7,2 | 5,7 | 5,3 | 3,1 | 3,1 | 2,4 | 2,3 | 0,5 | 1 | 0,4 | -0,3 | |

| 2020 | 4,5 | 1,5 | -1,9 | -46,7 | -38,1 | -22,1 | -12,3 | -8,8 | -6 | -6,8 | -16,7 | -10,3 | |

| 2021 | -8,4 | -8,4 | -7,3 | -6,3 | -3,7 | -2,9 | -3,2 | -3,1 | -3,4 | -3,5 | -6,7 | -7,8 | |

| 2022 | -10,8 | -10,8 | -17 | -13,9 | -13,1 | -15,3 | -17,3 | -17,3 | -18,4 | -18,1 | -16,7 | -15,2 | |

| 2023 | -16,5 | -14,2 | -13,8 | -13,3 | |||||||||

Wskaźnik ten jest jednocześnie opisem bieżącej sytuacji i swego rodzaju prognostykiem. Z jego niskich wartości wynika m.in. to, że nastroje w sektorze przemysłu są, mówiąc dyplomatycznie, mało optymistyczne. To z kolei będzie się przekładać na odwagę inwestycji i liczbę przyszłych zamówień.

Sprawozdanie niefinansowe

Dodatkowym wymogiem, który powoli staje się rzeczywistością większych polskich firm, jest raportowanie ESG (Environmental, Social and Corporate Governance). 5 stycznia 2023 r. weszła w życie unijna dyrektywa Corporate Sustainability Reporting Directive, zgodnie z którą firmy w całej Unii Europejskiej, w tym w Polsce – w pierwszej kolejności największe spółki giełdowe, w dalszej kolejności też duże spółki, czyli zatrudniające ponad 250 osób lub/i posiadających 40 mln euro obrotu lub/i posiadających ogółem 20 mln euro aktywów – zobowiązane są raportować swoje działania w zakresie zrównoważonego rozwoju. Od roku 2027 obowiązkiem raportowania z zakresu ESG zostaną też objęte małe i średnie przedsiębiorstwa zatrudniające więcej niż 10 pracowników. Wówczas będą musiały złożyć raport niefinansowy za 2026 r. Dla wielu firm, zwłaszcza mniejszych, obowiązek raportowania będzie skokiem na głęboką wodę, ponieważ będzie oznaczał konieczność zebrania dużej ilości danych. Do tego może okazać się niezbędne zatrudnienie osoby, która będzie mieć nad tym pieczę, lub wynajęcie zewnętrznego eksperta.

Rewolucja polega na tym, że – w przeciwieństwie do chociażby pokrewnego CSR – dane zawarte w raporcie mają być mierzalne. Sposób raportowania kwestii zrównoważonego rozwoju zostanie wystandaryzowany, a więc będzie można zweryfikować firmy pod tym względem i porównać je, co dotąd było niemożliwe wobec braku jednorodnych wytycznych co do sporządzania sprawozdań niefinansowych. W raporcie ESG będzie aż 1200 wskaźników, w tym 300 obligatoryjnych dla wszystkich podmiotów objętych nowym obowiązkiem. Będą to m.in. informacje o emisji bezpośredniej i pośredniej (wynikającej z zakupu energii) gazów cieplarnianych, łańcuchu dostaw, transporcie, inwestycjach, utylizacji odpadów. Firmy, tworząc taki raport, będą więc musiały ujawnić cały łańcuch swoich powiązań z innymi firmami i podmiotami.

Będzie to miało różnorakie konsekwencje, niektóre nieoczywiste, jak chociażby trudniej dostępne kredyty na inwestycje zakładające wykorzystanie np. nieodnawialnych źródeł energii. Już dziś kwestie ESG wpływają na wycenę spółek na polskim rynku, choć na razie, jak przyznają inwestorzy, są to zwykle zagadnienia drugorzędne. W przyszłości instytucje finansowe będą musiały uwzględniać pozafinansowe szanse i ryzyka w swoich procesach inwestycyjnych i finansowych. To celowe działanie Unii Europejskiej, która poprzez regulacje prawne i rynkowe chce doprowadzić do transformacji gospodarek i firm. Dyrektywa SFDR (UE) 2019/2088, która weszła w życie 10 marca br., zobowiązuje inwestorów finansowych do uwzględniania aspektów związanych ze środowiskiem i społeczeństwem oraz z zarządzaniem (ESG) w ocenie ryzyka oraz włączenia kwestii ESG do swoich strategii inwestycyjnych.

Nie tylko inwestorzy, lecz również klienci będą śledzić, w jaki sposób przedsiębiorstwa uwzględniają kwestie związane z klimatem, ochroną środowiska, społeczną odpowiedzialnością oraz sprawiedliwymi standardami zarządzania korporacyjnego w swoich celach strategicznych i operacyjnych. Firmy, które nie dostosują się do tych wymagań i nie będą w stanie udokumentować tych działań w obszarach ESG, obniżą swoje perspektywy na zdobycie kapitału w perspektywie długoterminowej oraz będą narażone na obniżoną wycenę, a także na trudności w utrzymaniu relacji z partnerami w ramach łańcucha dostaw. ⦁