Raport: Transport i logistyka

Adela Prochyra, a&s Polska

Transport i logistyka to tradycyjnie temat pierwszego numeru „a&s Polska” w roku. Postanowiliśmy przyjrzeć się temu rynkowi z bliska – pokazać jego skalę i różne oblicza. Znajomość kontekstu, w jakim funkcjonują firmy tej branży, pomoże lepiej zrozumieć ich potrzeby w zakresie security.

W raporcie omawiamy polski rynek przewozów w 2023 r. – jego wielkość, największe atuty i braki, wyzwania, z jakimi się mierzy, a także perspektywy. Przedstawiamy również jego specyfikę na tle innych krajów europejskich oraz odpowiadamy na pytanie, czy Polska faktycznie jest europejską potęgą w dziedzinie transportu.

W ciągłej niepewności

Żadna branża nie działa w próżni. Wszystko, co dzieje się na świecie, znajduje odzwierciedlenie w poszczególnych sektorach gospodarek krajowych. Aktualne wydarzenia geopolityczne szczególnie mocno przenikają do transportu i logistyki. Świat nie zdążył się jeszcze otrząsnąć po pandemii koronawirusa, która zweryfikowała dotychczasowe sposoby produkcji i dystrybucji dóbr. W ostatnich dwóch latach dużo mówiło się o zerwanych łańcuchach dostaw. Chiny do końca 2022 r. prowadziły restrykcyjną politykę „zero COVID”, którą dopiero niedawno złagodziły – wciąż nie wiadomo, jakie to przyniesie skutki dla przemysłu globalnego. W Ukrainie trwa wojna z Rosją, której jednym ze skutków jest światowy kryzys energetyczny. Zmienność warunków i działanie w obszarze niepewności to naturalny element rynku.

W ciągu ostatnich trzech lat branża musiała zmierzyć się z szeregiem zmian i istotnych utrudnień:

- zamknięciem rynków i zerwaniem łańcuchów dostaw, czego negatywne skutki odczuło aż 47% przedsiębiorców (źródło: Badanie Instytutu Keralla Research na zlecenie BIG InfoMonitor);

- gwałtownym wzrostem cen energii i paliw;

- zamknięciem obszarów objętych wojną dla transportu drogowego dóbr i ludzi, co spowodowało opóźnienia i dalsze podwyżki cen dostaw;

- wzrostem inflacji – rekordowe 17,9% odnotowane w październiku 2022 r. w Polsce – i światową recesją, którą silnie odczuje zwłaszcza Europa (źródło: Raport Citibanku Perspektywy rynkowe na 2023 r.).

Rynek polski jest wprawdzie jednym z tych, które najłagodniej przeszły przez okres pandemii, co nie znaczy, że powyższe czynniki nie miały na niego wpływu.

Obszar TSL (transport, spedycja, logistyka) jest w Polsce duży i generuje wysokie przychody, jednak prawie żadna ze spółek transportowych nie jest notowana na Giełdzie Papierów Wartościowych w Warszawie. Oznacza to gorszy dostęp do danych firm tej branży, co z kolei przekłada się na pewne luki w źródłach, na które się tu powołujemy.

Metodologia

Wobec wielkości i złożoności zagadnienia należy przede wszystkim wyjaśnić, co rozumiemy pod pojęciami „transport” i „logistyka”. Transport można podzielić na kilka podkategorii: pasażerski, towarowy, usługi pocztowe, przeprowadzkowe, przesył rurociągowy oraz usługi związane z logistyką, magazynowaniem i przeładunkiem.

Gros danych i komentarzy w niniejszym raporcie będzie dotyczyć transportu drogowego ze względu na to, jak istotna jest jego skala. W roku 2021 przewieziono 2 253 377 tys. ton ładunków, z czego aż 2 193 845 tys. ton transportem lądowym, co stanowi ponad 97% ogółu transportu w Polsce. Zawierający się w nim transport kolejowy odbywa się na poziomie mniejszym o rząd wielkości i wynosi 237 915 tys. ton.

Transport drogowy rzeczy – usługa polegająca na przemieszczaniu ładunków pojazdami samochodowymi lub zespołami składającymi się z pojazdu samochodowego i przyczepy bądź świadczeniem usług dodatkowych związanych z tym procesem. Nie ogranicza się jedynie do samego przewozu, ale obejmuje również organizację i planowanie przepływu ładunków. Według definicji Polskiej Klasyfikacji Działalności to „działalność związana z przewozem osób lub towarów realizowana przez transport kolejowy, rurociągowy, drogowy, wodny lub powietrzny”, a także „działalność wspomagająca przewozy świadczona przez stacje, porty, dworce kolejowe, autobusowe itp. terminale w zakresie kontroli ruchu, obsługi pasażerów, bagażu i ładunków” oraz „wynajem sprzętu transportowego z kierowcą lub załogą, działalność pocztowa i kurierska”.

Transport jest bardzo ważnym elementem usług logistycznych, które zajmują się planowaniem, realizacją i kontrolowaniem efektywnego przepływu surowców, materiałów, wyrobów gotowych i informacji między punktem pochodzenia a punktem konsumpcji. Granica między transportem a innymi usługami logistycznymi jest nieostra, jednak transportem nazywamy każdą usługę logistyczną, która w trakcie realizacji zawiera przewóz towarów transportem drogowym. Może to być transport drogowy z punktu A do punktu B, transport intermodalny, czyli złożony, wykorzystujący więcej niż jedną gałąź transportu, lub kompleksowa usługa logistyczna z wieloma podzadaniami, np. analizą, dokumentacją i wykonaniem transferu, w której zawiera się transport drogami lądowymi. Transport jest usługą realizowaną przez firmy, które w swojej podstawowej działalności mają zapisany transport drogowy towarów lub usługi towarzyszące transportowi drogowemu, a więc posługują się kodami PKD 49.41.Z lub 52 i 53.

Liczby: wielkość rynku przewozowego

Wielkość tej dziedziny i jej znaczenie dla krajowej gospodarki zasługują na uwagę branż współpracujących. W Polsce działa ok. 125 tys. firm, które zajmują się transportem drogowym towarów, co stanowi 6,6% wszystkich przedsiębiorstw zarejestrowanych w kraju, jak napisano w obszernym raporcie Transport drogowy w Polsce 2021+, opracowanym przez SPOTDATA na zlecenie i przy współpracy ze Związkiem Pracodawców Transport i Logistyka Polska. Jego autorzy piszą wręcz, że transport stanowi krwiobieg gospodarki, a wartość tego rynku w Polsce szacują na 190 mld zł, przy średnim tempie wzrostu 10% w ubiegłej dekadzie (dane za 2020 r.).

Usługi przewozowe, magazynowania czy szerzej logistyczne stanowią kluczowy element łańcucha dostaw i produkcji w wielu branżach, można zatem założyć – z braku precyzyjnych danych – że transport przyczynia się do wypracowania nawet 50% polskiego PKB, a w obu dziedzinach, to jest transporcie i logistyce, zatrudnienie (na podstawie wszelkiego rodzaju umów) znajduje łącznie ok. 2 mln osób.

Główny Urząd Statystyczny podaje bardziej szczegółowe informacje. W roku 2020 (należy wziąć poprawkę, że był to rok pandemiczny i większość branż zamroziła działalność) przychody ze sprzedaży usług w jednostkach transportu były co prawda niższe w porównaniu z rokiem poprzednim, dokładnie o 1,2%. Całkowita kwota przychodów wyniosła jednak aż 280,6 mld zł.

Polska branża jest częścią większego rynku europejskiego, a ten, zgodnie z prognozami agencji badawczej Transport Intelligence, miał w 2022 r. osiągnąć wartość 390,75 mld euro. Skok ten jest wywołany postpandemicznym przebudzeniem i entuzjazmem wyrażanym zwiększoną konsumpcją. Jest to 4,9-procentowy wzrost w stosunku do roku poprzedniego i aż 6,3-procentowy w stosunku do przedpandemicznego 2019 r. Prognozy dla polskiego rynku transportowego na koniec 2022 r. były jeszcze lepsze – eksperci TI liczyli na wzrost 18,6% w stosunku do 2019 r. i zaznaczali, że będzie to jeden z najdynamiczniejszych wzrostów wśród krajów europejskich – lepiej miało być tylko w Norwegii, Irlandii, Estonii i na Litwie, gdzie rynki są jednak znacznie mniejsze od naszego.

Czy te prognozy się sprawdzą? Ze względu na rosnące niemal z tygodnia na tydzień koszty energii i gazu, które stanowią znaczną część wydatków, budżety wielu firm na rok 2023 zostały poddane daleko idącej korekcie. Rosnąca inflacja przekłada się z kolei na spadek konsumpcji, a ten na obniżenie wolumenów w wielu branżach, w tym transportowej.

Najwięksi przewoźnicy w Polsce

„Rzeczpospolita” co roku publikuje ranking stu największych firm z branży TSL. Firmy zatrudniające 250 osób lub więcej generują 16% przychodów w Polsce (średnia UE to 21%). Liderem rankingu pod względem wysokości przychodów jest Poczta Polska, która dysponuje własną bazą magazynową oraz flotą 6 tys. pojazdów, zatrudnia ponad 70 tys. osób i ma 7600 punktów sprzedaży swoich usług, a te są zróżnicowane – od usług pocztowych, z których korzysta 90 proc. Polaków, przez komunikacyjne, po usługi ubezpieczeniowo-bankowe.

Kolejne miejsca zajęły:

– Amazon Fulfillment Polska

– PKP Cargo

– Grupa Raben Logistics Polska

– DPD Polska

Ten sam ranking jest źródłem informacji, że w 2022 r. firmy z branży transportowej odnotowały znaczny wzrost przychodów – 28,8% w porównaniu do roku poprzedniego. Ten wzrost był wynikiem nie tylko podniesienia cen paliw i tym samym droższych usług transportowych, ale także rosnącego rynku e-commerce. Swój ranking pół roku wcześniej (czerwiec 2022) opublikował „Dziennik Gazeta Prawna”, który przyznał wyróżnienia w siedmiu kategoriach. Część nazw siłą rzeczy pokrywa się z rankingiem „Rzeczpospolitej”, ale ze względu na większe zróżnicowanie tematyczne wiele firm pojawia się tylko w tym drugim.

Rozdrobnienie

Lista tzw. dużych graczy, których tylko część wymieniliśmy powyżej, nadal nie oddaje obrazu całej branży TSL. Charakterystyczna dla polskiego rynku przewozowego jest przewaga mikroprzedsiębiorstw, co odróżnia go od rynków europejskich.

W branży transportowej firmy zatrudniające maksymalnie 10 osób stanowią ponad 50% wszystkich firm i odpowiadają za 37% przychodów (średnia w UE to 25%). Są to głównie jednoosobowe działalności gospodarcze, w drugiej kolejności przedsiębiorstwa rodzinne. Należy jednak pamiętać, że nie wszystkie firmy z kodem PKD sugerującym działalność transportową faktycznie ją prowadzą, dlatego dane te trzeba traktować z pewną rezerwą. Jest też wiele firm specjalizujących się w innych dziedzinach, takich jak budownictwo, które dysponują flotą i dodatkowo, poza swoją pierwotną specjalizacją, mogą świadczyć usługi przewozowe.

Dużym minusem tego rozdrobnienia jest mniejsza możliwość wprowadzania innowacji i nowoczesnych, nieraz kosztownych rozwiązań. Skutkuje to kolejnym rozziewem pomiędzy rynkami europejskimi a polskim. Rynek europejski jest bardziej wyspecjalizowany – kraje Europy Zachodniej sprawdzają się w usługach okołotransportowych, podczas gdy kraje peryferyjne oraz Europy Środkowo-Wschodniej, w tym Polska – w przewozach towarów, co jest usługą prostszą i tańszą. Należy jednak zauważyć, że struktura polskiego transportu powoli zbliża się do średniej europejskiej. Świadczy o tym m.in. fakt, który podnoszą wszystkie źródła, a mianowicie że najszybciej na rynku rośnie liczba średnich i dużych przedsiębiorstw. Ma to wiele plusów – następuje większa profesjonalizacja i lepsza organizacja rodzimych firm, a więc wyższa jakość usług.

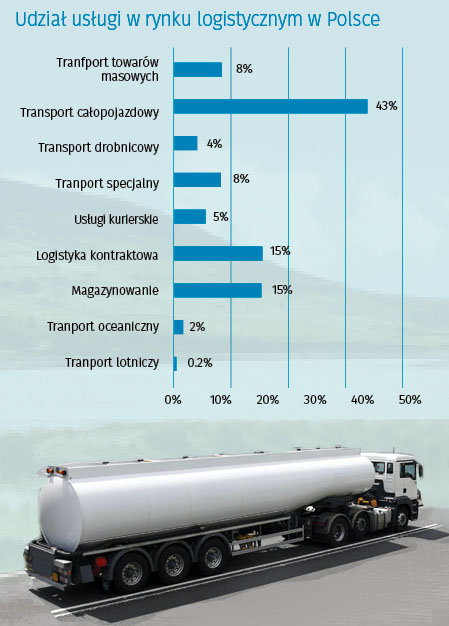

Usługi logistyczne

Typologii usług logistycznych jest wiele. Powołujemy się na Fraunhofer Center for Applied Research on Supply Chain Services SCS, który opracował wyczerpujący raport Top 100 in European Transport and Logistics Services. Na tej podstawie można wyodrębnić dziewięć typów usług logistycznych:

- usługi transportu ładunków masowych polegające na przewozie surowców sypkich lub płynnych;

- usługi transportu całopojazdowego, które polegają na dostarczeniu jednej partii towaru, najczęściej bez specjalistycznych wymogów dotyczących warunku transportu, z punktu A do punktu B;

- usługi transportu drobnicowego polegające na zebraniu przesyłek od różnych nadawców i przewiezieniu ich między centrami logistycznymi, z których są następnie dystrybuowane do odbiorców pośrednich lub końcowych;

- usługi transportu specjalnego, które polegają na spedycji i przewozie towarów wymagających specjalnych, niestandardowych warunków przewozu;

usługi przewozu morskiego; - usługi transportu lotniczego;

- usługi magazynowe;

- usługi logistyki kontraktowej, które polegają na organizacji w imieniu klienta całego procesu logistycznego związanego z produkcją i handlem;

usługi KEP, czyli przesyłek kurierskich, paczkowych i ekspresowych, polegające na kolekcjonowaniu, przewozie i dystrybucji małych przesyłek, o wadze do 50 kg, w relacjach między firmami, między firmami a konsumentami lub między konsumentami (źródło: Raport „Transport drogowy w Polsce 2021+”)..

Przeważającym na rynku ogólnoeuropejskim typem świadczonych usług jest logistyka kontraktowa, której udział jest szacowany na 40%. Pozostałe rodzaje usług logistycznych zajmują 2–11% rynku, przy zastrzeżeniu autorów Top 100, że zebrane dane są niepełne. Zachowując to samo zastrzeżenie, dodajmy, że na rynku polskim – tak jak na innych rynkach Europy Środkowo-Wschodniej – dominują usługi związane z przewozem towarów.

Usługi magazynowe

Po bardzo intensywnym 2021 r., kiedy popyt netto w branży magazynowej przekroczył rekordową granicę 5,4 mln m2, w 2022 r. w analogicznym okresie odnotowano niewielki spadek – 9%. Wciąż jednak utrzymuje się on na wysokim poziomie. To zapotrzebowanie wygenerowały głównie podmioty e-commerce i sektora logistyki. Zainteresowanie powierzchniami na potrzeby magazynowania było tak duże, że również odsetek pustostanów w 2021 r. był rekordowo niski (3,72), jak podano w raporcie firmy doradczej AXI IMMO. Rok później wrócił do poziomu przekraczającego 5%, za co odpowiedzialna jest branża deweloperska, która podążyła za tym prospektywnym trendem. W roku 2021 oddała ok. 2,8 mln m2, w 2022 roku – poniżej 4 mln m2. Do końca 2022 roku przestrzeń magazynowa na polskim rynku miała osiągnąć łącznie wielkość ok. 30 mln m2.

Ta powierzchnia jest rozproszona w wielu parkach w całej Polsce, co utrudnia równoważenie niedoboru i nadmiaru na najbardziej popularnych rynkach. Jednocześnie zaczyna się specjalizować. Pojawiają się magazyny profilowane pod konkretny typ towarów, takie jak magazyny farmaceutyczne, dla branży motoryzacyjnej czy dla branży mody.

To ożywienie na rynku ma związek z intensywnym poszukiwaniem nowych powierzchni, które mają zabezpieczyć i nieco rozluźnić napięte łańcuchy dostaw, czyli zjawiskiem reshoringu. Aż 45% nowego popytu wygenerowali w ubiegłym roku właśnie operatorzy logistyczni poszukujący nowych sposobów gwarancji zatowarowania. Ponadto ceny w polskim sektorze magazynowym są niższe niż w innych krajach Europy, co czyni go konkurencyjnym i pozwala mu się rozwijać. Liczba trwających na tym rynku transakcji i wolumen inwestycji, a także konsekwentny, choć już nie tak gwałtowny jak w ubiegłym roku wzrost cen wynajmowanych powierzchni potwierdzają dobrą koniunkturę. Widmo recesji i coraz wyższe koszty finansowania mogą ją oczywiście skorygować.

Wyzwania branży TSL

Obecnie w branży przewozowej toczą się równolegle procesy obejmujące różne jej obszary. Są to zmiany zarówno wprowadzane odgórnie przez ustawodawcę, jak i wypływające bezpośrednio z potrzeb środowiska. Głównym wyzwaniem nadal pozostaje nadążanie za intensywnymi i szybko zachodzącymi zmianami.

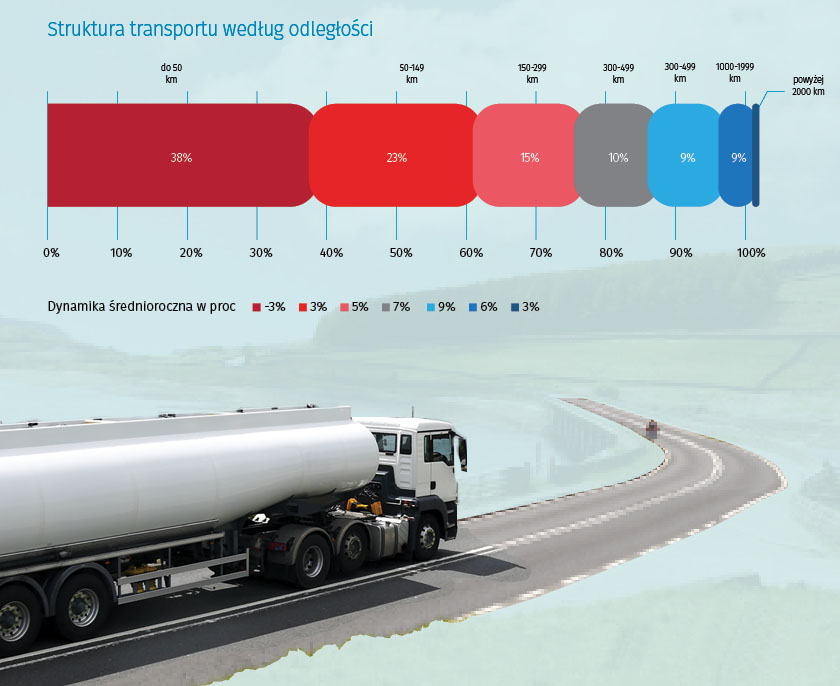

Automatyzacja. Najbardziej optymistyczne prognozy dotyczące technologii zakładają, że do 2030 r. koszty transportu drogowego mogłyby zmniejszyć się o 47% głównie dzięki redukcji zatrudnienia. Czas potrzebny na realizację zleceń skróciłby się o 40%, a samochody ciężarowe byłyby używane przez 78% czasu dostępnego w ciągu doby, podczas gdy obecnie średni wynik w branży w Europie to 29%. Rozpoczynający się okres spowolnienia gospodarczego i zmniejszenia wolumenów w transporcie w połączeniu z rosnącymi kosztami wynagrodzeń, energii i rekordową inflacją zmusi firmy do ostrej optymalizacji kosztów.

Przełomową zmianą, jeśli chodzi o produktywność branży, może okazać się wdrożenie autonomicznych pojazdów, co znacząco ograniczy zapotrzebowanie na personel. „Wydłużenie możliwego czasu eksploatacji pojazdów w ciągu doby przełożyłoby się na znaczne oszczędności, ponieważ istniejące zlecenia można by zrealizować przy użyciu mniejszej liczby pojazdów. Zakres redukcji zależałby od kontekstu, ale w przypadku tras długodystansowych prawdopodobne jest ograniczenie potencjału taboru nawet do 50%” – zaznacza w raporcie Transport drogowy w Polsce 2021+ dr Paweł Trębicki, współzałożyciel i wieloletni przewodniczący Rady TLP. Drugą odnogą tego trendu jest automatyzacja procesów magazynowania (m.in. automatyczne sortery, autonomiczne wózki widłowe, urządzenia mierzące przesyłki), która przyspieszyła w związku z dynamicznym rozwojem e-commerce, niedoborami pracowników, zwłaszcza w pandemii, i rosnącymi kosztami pracy.

Ekologia. Konieczność redukcji emisji spalin należy do poważniejszych wyzwań branży. Jedną z odpowiedzi może być promowanie transportu intermodalnego, który łączy transport drogowy np. z kolejowym. Zmiana nie dokona się jednak momentalnie, wymaga ona bowiem poważnych inwestycji w infrastrukturę, czyli decyzji na poziomach samorządowym i krajowym o budowie terminali przeładunkowych i przygotowaniu infrastruktury kolejowej. Wedle danych GUS w 2021 roku w Polsce znajdowało się 39 aktywnych terminali, z tego cztery obsługiwały przesyłki morze–kolej, morze–droga (terminale morskie), a 35 obsługiwało przesyłki kolej–droga (terminale lądowe).

Dla porównania Niemcy, które co prawda są w tej dziedzinie liderem, ale też najistotniejszym kierunkiem transportu z Polski, dysponują 170 terminalami lądowymi. Według wyliczeń PKP Cargo Connect w Polsce na 10 tys. km2 znajduje się 1,41 terminali intermodalnych, podczas gdy w Szwecji jest to 2,04, w Czechach 2,79, na Węgrzech 2,47, w Holandii 4,82, w Niemczech zaś – 5,98. Mniejsze nasycenie od naszego ma Hiszpania, która jednak znajduje się na logistycznych peryferiach. Drugą – dążenie do budowy taboru zeroemisyjnego, czyli zastąpienie pojazdów spalinowych autami autonomicznymi oraz samochodami ciężarowymi z napędem wodorowym, co także podnosi kwestię infrastruktury do ładowania i tankowania alternatywnymi paliwami. Eksperci prognozują, że klienci coraz częściej będą zwracać uwagę na kwestie ESG, czyli realizację przez przewoźników celów środowiskowych, społecznych i związanych z ładem korporacyjnym. Ze względu na duży koszt wielu z tych rozwiązań jest prawdopodobne, że na utrzymanie wysokich standardów i realizację bardziej skomplikowanych zleceń będą sobie mogli pozwolić tylko najwięksi gracze na rynku.

Kadra. Rynek przewoźniczy zmaga się z niedoborem wykwalifikowanych kierowców, i to mimo relatywnie wysokich wynagrodzeń, które rosną szybciej niż średnie wynagrodzenia w pozostałych branżach. Ten popyt jest spowodowany nadal dobrą koniunkturą w transporcie i logistyce. Mówi się o brakujących 120–150 tys. truckerów w Polsce, ale za mało jest także magazynierów, pracowników fizycznych i specjalistów, a nawet pracowników biurowych.

Konkurencja o pracownika między firmami jest silna, a duża rotacja osłabia przedsiębiorstwa i zwiększa ich koszty. Dodatkowo brak kierowców ciężarówek prawdopodobnie będzie się pogłębiał w nadchodzących latach ze względu na przechodzenie na emeryturę kierowców po 50. roku życia, którzy stanowią największą grupę wiekową w tym zawodzie. Młodzi kierowcy nie chcą pracować tak jak ich starsi koledzy, przez wiele dni i tygodni, z dala od domu. Kolejną przeszkodą są trudności w dostępie do nowoczesnego sprzętu, spowodowane ogromnymi opóźnieniami w dostawach na rynku motoryzacyjnym. Przestarzała flota nie zachęca ich do podejmowania zatrudnienia.

Konkurencja o pracownika między firmami jest silna, a duża rotacja osłabia przedsiębiorstwa i zwiększa ich koszty. Dodatkowo brak kierowców ciężarówek prawdopodobnie będzie się pogłębiał w nadchodzących latach ze względu na przechodzenie na emeryturę kierowców po 50. roku życia, którzy stanowią największą grupę wiekową w tym zawodzie. Młodzi kierowcy nie chcą pracować tak jak ich starsi koledzy, przez wiele dni i tygodni, z dala od domu. Kolejną przeszkodą są trudności w dostępie do nowoczesnego sprzętu, spowodowane ogromnymi opóźnieniami w dostawach na rynku motoryzacyjnym. Przestarzała flota nie zachęca ich do podejmowania zatrudnienia.

Pakiet Mobilności. Ta dyrektywa unijna od 2020 r. wprowadza szereg zmian w funkcjonowaniu całej europejskiej branży transportowej, a poszczególne kraje muszą dostosować ją do swojego prawa. Powstała jako próba regulacji przepisów odnoszących się m.in. do czasu jazdy i odpoczynków kierowców, sposobu delegowania kierowców, sprawiedliwej konkurencji oraz na rzecz poprawy warunków opłacania kierowców, zwłaszcza w krajach o niższej płacy minimalnej. Kolejne jej przepisy będą wdrażane stopniowo do 2026 r., ale wciąż budzi ona wiele kontrowersji wśród przewoźników ze Wschodu i z Zachodu, m.in. z powodu nielogicznych zapisów, takich jak obowiązek powrotu pojazdów do kraju zarejestrowania co osiem tygodni, nadmierne obciążenie administracją i zbyt skomplikowane przepisy. Konsekwencje wynikające z nowych regulacji okazują się dotkliwe nie tylko dla firm. Także ustawodawca odczuje większe obciążenie chociażby związane z koniecznością zwiększenia liczby kontroli, odkąd licencję na transport muszą posiadać pojazdy od 2,5 ton, a nie – jak dotąd – od 3,5.

Reshoring. Po dekadach outsorcingu i offshoreingu przyszła pora na przekalkulowanie sposobów i miejsc pozyskiwania komponentów do produkcji. To, co było brane za pewnik, czyli niezawodność dostaw z najdalszych zakątków świata, gdzie dotychczas były produkowane materiały bądź produkty, okazało się zawodne. Portal obserwatorgospodarczy.pl podaje, że z tego powodu po pandemii aż 67% globalnych detalistów zmieniło lokalizację zaopatrzenia w komponenty i materiały niezbędne w procesie produkcji. Przeniesienie produkcji bliżej centralnych zakładów lub największych rynków zbytu oraz wynikające z tego skrócenie łańcuchów dostaw było podyktowane potrzebą zagwarantowania ich bezpieczeństwa na wypadek nieprzewidzianych wydarzeń geopolitycznych czy coraz powszechniejszych klęsk żywiołowych.

Według najnowszego raportu agencji Reutera A Generational Shift in Sourceing Polska (23,3% wskazań) oraz Niemcy (19,4%) mogą stać się największymi beneficjentami tego trendu. Oba kraje znalazły się na szczycie listy miejsc, do których przedsiębiorstwa planują przeniesienie produkcji komponentów. Wybór padł na nasz kraj ze względu na jego strategiczne położenie w Europie, łatwy dostęp do innych rynków strefy Schengen i UE, względną stabilność geopolityczną, coraz lepszą infrastrukturę oraz zasób siły roboczej. Na trzecim miejscu, z wynikiem 12%, znalazła się Turcja.

Podsumowanie

Polska ze względu na swoje położenie geograficzne jest bardzo istotnym punktem na mapie europejskiego transportu. Dzięki intensywnemu rozwojowi branży przez ostatnie 30 lat nasz kraj można uznać za lidera na europejskim rynku przewozów drogowych. Wszystkie dane wskazują na znaczny rozwój i wzrost przychodów w ostatnich latach, i to mimo niedoborów, m.in. kadrowych, infrastrukturalnych, technologicznych. Czy ten wznoszący trend się utrzyma, będzie zależeć m.in. od tego, czy uda się wyważyć proporcje między gwałtownie rosnącym zapotrzebowaniem na nowe rynki produkcji i magazynowania, rozwojem infrastruktury do tego koniecznej i poziomem kosztów świadczenia takich usług, a także między popytem i podażą kierowców a wdrażaniem nowoczesnych technologii służących do automatyzacji procesów. ⦁

Przypisy

1 Bank Danych Makroekonomicznych GUS; https://bdm.stat.gov.pl/ (dostęp: 13.01.2023).

2 Raport Transport drogowy w Polsce 2021+.

3 https://logistyka.rp.pl/szynowy/art37355181-nadchodzi-wysyp-terminali-intermodalnych (dostęp: 17.01.2023).