Perspektywy Przemysłu 4.0

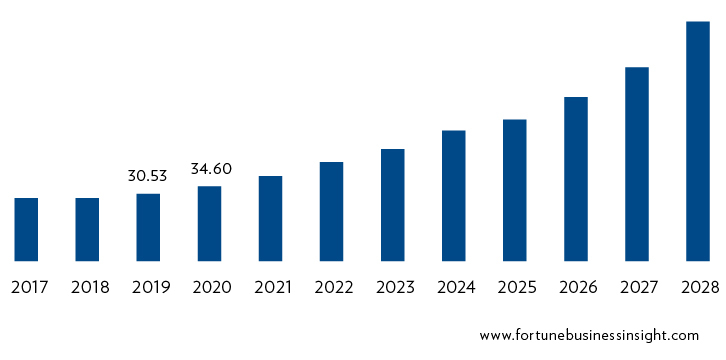

Światowy rynek Przemysłu 4.0 ma wzrosnąć z 116,14 mld USD w 2021 r. do 337,10 mld USD w 2028 r., takie prognozy przedstawiono w raporcie Industry 4.0 Market Size, Share & COVID-19 Impact Analysis, opublikowanym przez firmę Fortune Business Insights™1. W raporcie przeanalizowano i pogrupowano dane dotyczące automatyki przemysłowej, inteligentnej fabryki i przemysłowego IoT w zakresie produkcji w branżach: energetycznej, motoryzacyjnej, petrochemicznej, lotniczej i obrony, FMCG w różnych regionach świata. Wynika z niego, że rynek w 2020 r. wart 101,69 mld USD, w latach 2021–2028 ma średnio rosnąć o 16,4%.

Zwiększone zastosowanie robotów przemysłowych

Przemysł na całym świecie zaczął akceptować stosowanie robotyki w każdym procesie produkcyjnym. Ciągły rozwój w tym zakresie jest jednym z najważniejszych czynników wzrostu produktywności. Międzynarodowa Federacja Robotyki (IFR) w swoim raporcie podała, że w 2017 r. na całym świecie powstało ok. 381 tys. jednostek zrobotyzowanych. Tylko w branżach motoryzacyjnej i automatyki przemysłowej zainstalowano ok. 2,1 mln samodzielnych robotów. Ich wykorzystanie wiąże się z wieloma korzyściami, m.in. wykonują powtarzalne czynności, eliminując potrzebę żmudnej pracy człowieka. Jednak systemy Przemysłu 4.0 są podatne na cyberataki. Uważa się, że ten czynnik w najbliższej przyszłości będzie hamował rozwój tego rynku.

Transformacja technik automatyzacji

W raporcie firmy Fortune Business Insights podano, że w 2020 r. rynek Przemysłu 4.0 w Europie wygenerował przychody w wysokości 34,60 mld USD. Przewiduje się, że będzie się rozwijał m.in. dzięki wdrożeniu przemysłowego Internetu rzeczy (IoT). Do jego wzrostu przyczyni się również transformacja technik automatyzacji. Coraz większe wydajności sieci i przetwarzania danych w czasie rzeczywistym będą kolejnym motorem rozwoju. W nadchodzących latach ze względu na upowszechnianie się automatyki przemysłowej i wdrażanie przełomowych technologii równie szybko będzie się też rozwijał region Azji i Pacyfiku.

W najbliższej przyszłości dominującą pozycję powinna utrzymać Ameryka Północna wdrażająca coraz szerzej technologie inteligentnych fabryk. Przewiduje się również znaczący wzrost rynku w regionie Azji i Pacyfiku ze względu na coraz większą rolę Korei Południowej, Chin i Japonii. Kraje te przeznaczają bardzo duże środki na wdrażanie przełomowych technologii i automatyki przemysłowej.

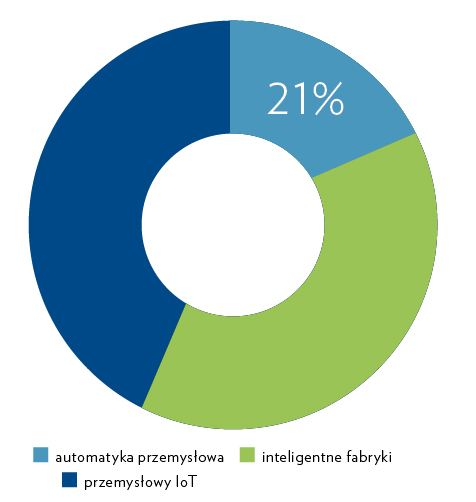

W światowej strukturze rynku Przemysłu 4.0 w 2020 r. segment automatyki przemysłowej stanowił 21,0% udziału. Pozostałe należą do inteligentnych fabryk i przemysłowego Internetu rzeczy (IoT). Wzrost zainteresowania Przemysłem 4.0 przypisuje się m.in. jego zdolnościom do automatycznej diagnostyki potencjalnych awarii i poprawy wydajności pracy maszyn produkcyjnych.

Fuzje i przejęcia wzmacniające pozycje

Większość głównych dostawców rozwiązań dla Przemysłu 4.0, aby sprostać dużemu popytowi tego sektora, stosuje zaawansowane technologie poprawiające wydajność produkcji, np. druk 3D, cyfrowe bliźniaki2. Ponieważ rynek jest wysoko konkurencyjny, większość firm koncentruje się na strategii przejęć.

Zwiększone wskaźniki szczepień, złagodzone ograniczenia COVID-19 w wielu krajach pozwoliły podnieść prognozy gospodarcze, poprawiając perspektywy w sektorach produkcji przemysłowej i motoryzacyjnej (IM&A)3. W ślad za tym wiele firm dokonało już ponownej oceny własnych strategii, biorąc pod uwagę fuzje i przejęcia, co pozwoli dostosować ofertę i zwiększyć udziały w rynku.

Jak podano w raporcie PwC, wolumen transakcji IM&A w pierwszej połowie roku różnił się w zależności od regionu geograficznego. EMEA odzyskała pozycję lidera sprzed pandemii, jako region o największej aktywności transakcji, za nią uplasowały się Azja–Pacyfik i obie Ameryki.

Najwyższe wartości transakcji zanotowano w obu Amerykach, głównie za sprawą niektórych wielkich umów o wartości transakcji wynoszącej 5 mld USD lub więcej. Obejmowały one zapowiedzianą fuzję amerykańskiego producenta luksusowych pojazdów elektrycznych (EV) Lucid Motors z Churchill Capital Corp. IV (11,8 mld USD), fuzję firmy FLIR Systems z Teledyne Technologies (7,5 mld USD), zapowiedzianą fuzję brytyjskiego internetowego dealera samochodów używanych Cazoo z AJAX I (6,4 mld USD) oraz zapowiedzianą fuzję producenta samolotów elektrycznych Joby Aviation z Reinvent Technology Partners (5,0 mld USD). Trzy z tych firm są specjalnego przeznaczenia (SPAC), co podkreśla znaczenie tych struktur przejęć w sektorze IM&A w pierwszej połowie 2021 r.

Raport PWC przewiduje, że w drugiej połowie 2021 r. będą miały miejsce transakcje fuzji i przejęć, które przyspieszą transformację cyfrową, przynosząc zwiększone korzyści. Będą dotyczyć rozwiązań, które zwiększają wydajność operacyjną poprzez automatyzację produkcji lub wykorzystanie cyfrowych kanałów wejścia na rynek. Premii mogą spodziewać się osoby tworzące nowe strumienie przychodów z wartością dodaną. Zwiększy się również wdrażanie innowacyjnych technologii, które wspomogą firmy w nadążaniu za trendami branżowymi i przepisami oraz zobowiązaniami środowiskowymi, społecznymi i ładu korporacyjnego (ESG)4.

Technologie te różnią się w zależności od branży, obejmują akumulatory, pojazdy autonomiczne, materiały nowej generacji, produkcję z wykorzystaniem niekopalnych źródeł energii oraz narzędzia do monitorowania i raportowania wydajności ESG. Zwiększy się również drenaż talentów w celu pozyskania specjalistów, zwłaszcza z zakresu technologii lub inżynierii. Producenci oryginalnego sprzętu (OEM) będą nadal dokonywać przejęć i inwestycji w celu wzmocnienia lub budowy bardziej odpornych łańcuchów dostaw.

Globalne trendy w fuzjach i przejęciach w sektorze obronnym

Można założyć, że budżety obronne będą wspierały zawieranie umów z powodu napięć geopolitycznych. Wydatki budżetowe na wojsko w jednych krajach wzrosły, deficyty fiskalne w innych oznaczają, że wydatki na obronę i inne wydatki rządowe znalazły się pod większą presją. Należy się spodziewać, że fuzje i przejęcia będą wzmożone, ponieważ firmy z branży obronnej przekształcają swoje portfele, by sprostać zmieniającym się oczekiwaniom. Niektóre z nich inwestują w partnerstwa, przede wszystkim z firmami technologicznymi i mniejszymi graczami, aby zdobyć umiejętności cyfrowe i móc konkurować.

Inwestycje w badania i rozwój są najwyższym priorytetem, zwłaszcza w lotnictwie komercyjnym, które kładzie nacisk na innowacje zwiększające wydajność paliwową i rozwój samolotów nowej generacji. Trwają zaawansowane badania skupione na napędzie elektrycznym i z wykorzystaniem wodoru, chociaż termin wprowadzenia nowych technologii na rynek jest ciągle jeszcze odległy. W nadchodzących miesiącach można spodziewać się fuzji i przejęć lub aliansów strategicznych pod wpływem ESG, ponieważ producenci OEM będą rozwijać różne technologie ku nowej przyszłości lotnictwa.

Globalne trendy w fuzjach i przejęciach w obszarze produkcji przemysłowej

Wpływ COVID-19 na produkcję przemysłową nadal jest duży. Chociaż widać większy optymizm co do perspektyw wzrostu gospodarczego niż rok wcześniej, nadal obserwuje się znaczną zmienność wyników ekonomicznych i rosnące ceny surowców. Niedobór wykwalifikowanych pracowników w pewnych obszarach wiąże się z dodatkowymi wyzwaniami. Jednym producentom udaje się wrócić do poziomu działalności sprzed pandemii, inni nadal zmagają się z zakłóceniami łańcucha dostaw i potrzebą zmiany zdolności produkcyjnych w celu zaspokojenia niepewnego popytu.

Analitycy PwC zauważają wyraźną tendencję do dokonywania fuzji i przejęć wynikającą z konieczności odzyskania rynku po zakłóceniach w 2020 r. Firmy tzw. repozycjonujące łączą się w celu wzmocnienia sił, aby wypełnić luki w kompetencjach (zwłaszcza talentów i technologii), regionalizacji łańcuchów dostaw, monetyzacji aktywów i napędzania ekonomii skali. Firmy borykające się z niedoborem siły roboczej zastanawiają się, w jaki sposób mogą wzmocnić ten obszar swojej działalności, a niektóre zawierają umowy, zapewniające dostęp do potrzebnych im umiejętności.

Inteligentniejsza produkcja, inteligentne technologie łańcucha dostaw – począwszy od Internetu rzeczy (IoT) i technologii czujników – to postępujący trend w celu usprawnienia operacji produkcyjnych, analizy danych umożliwiającej prewencyjne monitorowanie niezbędnych konserwacji urządzeń, ale nie tylko. Firmy oceniają transakcje pod kątem możliwości przyspieszenia transformacji technologicznej we wszystkich obszarach swojej działalności, w tym w procesach zaopatrzenia, produkcji oraz sprzedaży i dostaw do klienta.

Ponieważ firmy muszą kierować się również rentownością wzrostu, według analityków PwC wiele z nich rozważy zbycie niektórych aktywów jako sposób na skupienie się na swoich podstawowych możliwościach. Może to spowodować, że firmy ponownie rozważą decyzje typu make-or-buy i outsourcing w celu zmniejszenia kosztów i złożoności infrastruktury. Inne mogą zdecydować się na wprowadzenie we własnym zakresie pewnych działań wzmacniających odporność w swoim łańcuchu dostaw.

Producenci ponownie skupiają się na produktywności. Przewiduje się wzrost integracji i konsolidacji pionowej, ponieważ firmy będą dążyć do usprawnienia ogółu operacji i zwiększenia efektywności kosztowej poprzez skalowanie.

Rozwój IoT

Prognozuje się, że liczba urządzeń IoT na świecie wzrośnie prawie trzykrotnie, z 8,74 mld w 2020 r. do ponad 25,4 mld USD w 2030 r. Takie dane podaje w swoim raporcie globalny dystrybutor elektroniki, firma Farnell7. Oznacza to, że rozwiązania oparte na komunikacji między urządzeniami połączonymi z Internetem na stałe zagoszczą praktycznie w każdym obszarze naszego życia – przemyśle, pracy, medycynie i ochronie zdrowia, edukacji, rozrywce czy miastach. Koncepcja Internet of Things będzie ewoluować do Internet of Everything (Internet Wszystkiego).

Światowymi liderami we wdrażaniu IoT są Stany Zjednoczone i Chiny. Największą liczbę urządzeń IoT (ponad 3 mld) ma Państwo Środka, będąc wciąż największym globalnym producentem tych rozwiązań. Swoją przewagę buduje, wykorzystując m.in. niskie koszty produkcji i szybką realizację zleceń, tym samym wzmacnia ekspansję na nowe rynki zbytu. Co prawda trwająca pandemia COVID-19, przerywając łańcuchy dostaw, zmieniła dynamikę rozwoju, ale Chiny powoli wychodzą z tego kryzysu. W Europie z kolei najwięcej w IoT inwestują Niemcy – ich wydatki na Internet rzeczy w 2019 r. wyniosły ponad 35 mld USD. Na drugim miejscu znalazły się Francja i Wielka Brytania, które wydały na Internet rzeczy ok. 25 mld USD.

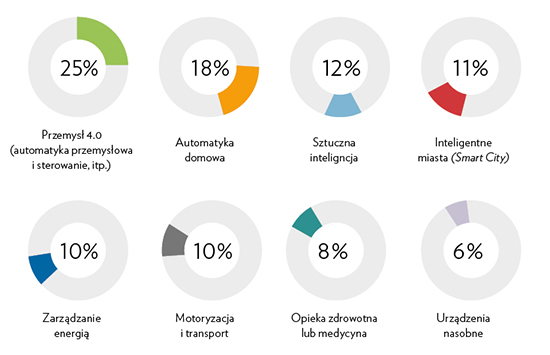

Z badania przeprowadzonego przez Farnell wynika, że największy potencjał rozwoju dla IoT w najbliższych pięciu latach będą mieć Przemysł 4.0 – 25% wskazań i automatyka domowa – 18% wskazań (rys. 3). Jednak, o ile wskaźnik potencjału dla Przemysłu 4.0 od 2018 r. stale wzrasta (2018 – 20%, 2019 – 22%, 2020 – 25%), o tyle dla home automation regularnie spada (2018 – 27%, 2019 – 22%, 2020 – 18%). Na liście kategorii o wysokim potencjale rozwoju IoT znalazły się także: sztuczna inteligencja, inteligentne miasta, zarządzanie energią, transport samochodowy, medycyna i ochrona zdrowia oraz urządzenia nasobne.

Opracowanie: a&s Polska

1 Fortune Business Insights™ to firma zajmująca się badaniami rynku z siedzibą w Pune w Indiach. Posiada oddziały w USA i Wlk. Brytanii.

2 Digital twin odnosi się do cyfrowej repliki fizycznych obiektów, procesów i systemów.

3 Produkcja przemysłowa i sektor motoryzacyjny obejmują lotnictwo i obronność, motoryzację, usługi biznesowe, inżynierię i budownictwo oraz automatykę przemysłową.

4 ESG – Environmental (środowisko), S – Social Responsibility (odpowiedzialność społeczna), G – Corporate Governance (ład korporacyjny).