Rośnie skala nadużyć dotykających instytucje finansowe

Nasila się zjawisko nadużyć na rynku finansowym. Każdy z respondentów tegorocznego badania „Nadużycia w sektorze finansowym”, przeprowadzonego przez EY i Konferencję Przedsiębiorstw Finansowych (KPF), został w minionych 12 miesiącach dotknięty większą liczbą nadużyć, w wyniku których poniósł większe straty finansowe.

O eskalacji problemu świadczy fakt, że odsetek podmiotów, które straciły z powodu nadużyć więcej niż 10 mln zł, wzrósł prawie dwukrotnie (z 5 do 10 proc.) w porównaniu z 2017 r. Odnotowano także wzrost udziału spółek, które osiągnęły straty na poziomie między 1 a 10 mln zł – w tym przedziale mieściła się już co trzecia ankietowana instytucja finansowa.

Mimo że każda badana instytucja jest inna i boryka się z nieco innymi problemami w obszarze przeciwdziałania nadużyciom, wyniki badania potwierdzają, że główne wyzwania i trendy są takie same i nie ulegają istotnym zmianom na przestrzeni czasu. Nadużycia, zidentyfikowane w instytucjach finansowych w ostatnim roku najczęściej dotyczyły podstawowej działalności tych instytucji. Wszystkie banki były narażone na wyłudzenia z wykorzystaniem kart płatniczych, wszystkie firmy leasingowe na przywłaszczenia przedmiotu leasingu, a firmy pożyczkowe – na wyłudzenia pożyczek.

Banki

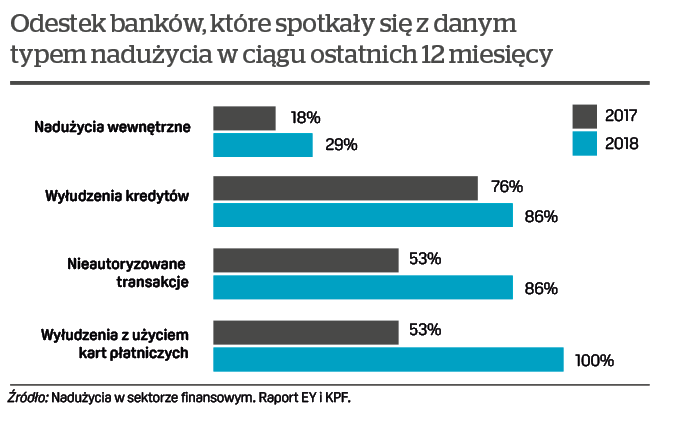

Zjawisko nadużyć w bankach było większe niż przed rokiem. Każde z wskazywanych przez banki rodzajów wyłudzeń występowało częściej niż w 2017 r. W poprzednim badaniu najczęściej wskazywanym przez respondentów nadużyciem były wyłudzenia kredytów, natomiast w tym roku są to właśnie wyłudzenia z użyciem kart płatniczych. Z tym rodzajem nadużycia miały do czynienia wszystkie ankietowane banki! Aż 86 proc. uczestniczących w badaniu spotkało się z wyłudzeniami kredytów i nieautoryzowanymi transakcjami. Podobnie jak przed rokiem najrzadziej spotykanymi w bankach były nadużycia wewnętrzne, choć i tak zaobserwowano ich wzrost o 11 punktów procentowych.

Wspólny problem – cyberprzestępczość

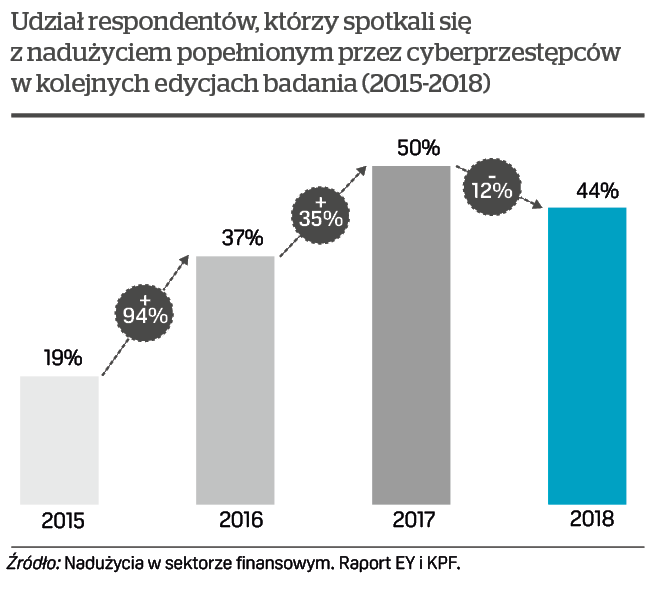

Niemal co drugi respondent był przynajmniej raz narażony na straty wynikające z cyberprzestępczości. I chociaż odsetek ankietowanych, którzy spotkali się w ostatnim roku z cyberprzestępczością spadł (do 44 proc. w 2018 r. vs. 50 proc. w 2017 r.), nadal jest to bardzo poważne zagrożenie w sektorze finansowym. Spośród badanych organizacji największy problem mają banki. W branży leasingowej cyberprzestępczość prawie nie występuje.

Zjawisko cyberprzestępczości, choć już lepiej rozpoznane, nadal wzbudza obawy. W tym roku kolejny raz obserwujemy wzrost liczby respondentów wskazujących, że ryzyko związane z cyberprzestępczością będzie rosnąć – w 2016 r. takich odpowiedzi udzieliło 31 proc. ankietowych, w tym roku jest to już 42 proc.

Zjawisko cyberprzestępczości, choć już lepiej rozpoznane, nadal wzbudza obawy. W tym roku kolejny raz obserwujemy wzrost liczby respondentów wskazujących, że ryzyko związane z cyberprzestępczością będzie rosnąć – w 2016 r. takich odpowiedzi udzieliło 31 proc. ankietowych, w tym roku jest to już 42 proc.

– Cyberbezpieczeństwo i socjotechnika wyłudzeń pozostają w centrum uwagi instytucji finansowych. Zdaniem szefa Bank of England, Marka Carneya, możliwą przyczyną przyszłego kryzysu finansowego będzie cyberatak, którego cel i skalę do tej pory wykluczano z rozważań. I trudno się z nim nie zgodzić – wystarczy wyobrazić sobie sytuację, gdy nie mamy dostępu do swoich pieniędzy nie w skali kraju, ale systemu. A przecież, w naszej opinii, mamy bezpieczne metody, które dają natychmiastowy dostęp do naszych pieniędzy na rachunkach bankowych. Chwalimy system bankowy za strategie cyberliderów i cyfrowych buntowników, ale jednocześnie zapominamy, że stwarzamy szanse dla cyberprzestępców na niespotykaną do tej pory skalę – podkreśla dr Mirosław A. Bieszki, doradca ds. ekonomicznych Konferencji Przedsiębiorstw Finansowych.

EY

Rondo ONZ 1

00-124 Warszawa

www.ey.com