Rynek zabezpieczeń technicznych odrabia straty po COVID

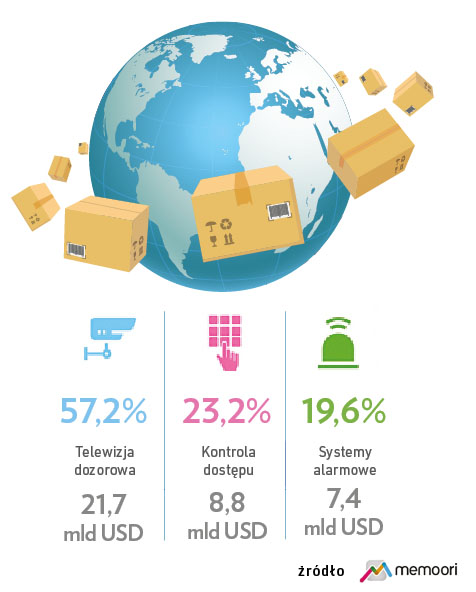

W grudniu 2021 r. firma badawcza Memoori opublikowała raport, w którym podano, że całkowita sprzedaż produktów zabezpieczeń technicznych w 2021 r. osiągnęła kwotę 37,8 mld USD (ceny fabryczne). To dobry wynik, biorąc pod uwagę warunki związane z pandemią. Badanie pozwoliło oszacować również łączną roczną stopę wzrostu (CAGR) na poziomie 7,2 proc. W perspektywie 5-letniej do 2026 r. da to wartość 53,5 mld USD, wykazując silne odbicie po spowolnieniu związanym z COVID-19 odczuwanym przez niemal wszystkie branże na całym świecie. Szybkie odrodzenie się rynku security napawa optymizmem.

Branża zabezpieczeń technicznych na całym świecie doświadczyła wahań spowodowanych pandemią, choć nie zawsze jej skutki były negatywne. Po części wynikało to z chwilowego wzrostu popytu na kamery termowizyjne do „przesiewowego pomiaru temperatury” (zakwestionowanego przez WHO jako mało wiarygodny) podczas globalnych działań zapobiegania rozprzestrzenianiu się COVID-19.

Ich sprzedaż pomogła w utrzymaniu przychodów w sektorze telewizji dozorowej w najtrudniejszych okresach 2020 r., przy czym większość kamer była eksportowana z Azji do Europy i USA. W związku z tym Memoori zrewidowało swoje wcześniejsze szacunki dotyczące całkowitej wartości sprzedaży produktów zabezpieczeń technicznych w 2020 r. z 32,4 mld USD (w najlepszym scenariuszu) do 33,8 mld USD.

Mimo że pandemia ma duży wpływ na zmianę priorytetów w wielu organizacjach, bezpieczeństwo odgrywa dużą rolę, zwłaszcza w przypadku rozwiązań umożliwiających zaawansowaną zdalną kontrolę i dozór wizyjny obiektów (chmura). W miarę jak świat staje się coraz bardziej połączony i zautomatyzowany, funkcje te, wraz z poprawą rozdzielczości obrazu, wydajności energetycznej i inteligencji (AI), będą stymulować rozwój elektronicznych zabezpieczeń technicznych.

Choć dały się odczuć ograniczenia w łańcuchach dostaw i wywieranie przez USA presji na konkretne firmy, chińscy producenci dobrze przetrwali pandemiczną burzę. Po powolnych spadkach sprzedaży w I kwartale 2020 r. podczas pierwszej fali koronawirusa w ostatnich miesiącach wrócili z imponującym wzrostem. Niestety marże dla dostawców systemów zabezpieczeń w 2021 r. są nieco niższe od osiąganych pod koniec 2020 r. W czasie, gdy rynek wkracza w nową fazę wzrostu, największa uwaga będzie skupiona na ustawie prezydenta J. Bidena Secure Equipment Act1.

– Ustawa o bezpiecznych urządzeniach jest teraz prawem krajowym i zapewni, że niezabezpieczony sprzęt Huawei, ZTE i innych niewiarogodnych podmiotów nie będzie już mógł być wprowadzany do naszych sieci komunikacyjnych – powiedział Brendan Carr., komisarz FCC. – Te urządzenia stanowią zagrożenie naszego bezpieczeństwa narodowego. Cieszę się z ogromnego poparcia, jakie ustawa uzyskała w Kongresie, zamykając drogę przed urządzeniami Huawei, oraz z podpisu prezydenta Bidena pod tą ważną reformą.

Problemem dla branży pozostaje również cyberbezpieczeństwo. Sytuacja związana z cyberzagrożeniami pogorszyła się w czasie pandemii COVID-19. Według raportu PurpleSec z 2021 r. cyberprzestępczość wzrosła o 600 proc.2 Szacuje się, że do 2025 r. wzrost ten może kosztować firmy na całym świecie 10,5 bln USD rocznie (przy zaledwie 3 bln USD w 2015 r.).

W samym centrum burzy cyberataków znalazły się teraz inteligentne budynki z wieloma głośnymi atakami hakerskimi, ponieważ połączone w sieci systemy budynkowe i urządzenia Internetu rzeczy (IoT) wprowadzają cyfrowe zagrożenia do świata fizycznego. Kultura producentów IoT „wejdź na rynek, bądź pierwszy” wymaga pilnie zmian, produkty i systemy muszą być projektowane z myślą o bezpieczeństwie danych jako priorytecie.

Wyzwania na rynku pozostają, ale rośnie optymizm co do przyszłości. Znalazło to odzwierciedlenie w stałym wzroście fuzji i przejęć oraz działalności inwestycyjnej w 2021 r. Tę tendencję potwierdzają dwa spektakularne przejęcia przez Motorola Solutions firm Openpath Security i Envysion, a także inwestycja Flock Safety o wartości 150 mln dolarów w kamery serii D. Faktycznie, kwota 297 mln dolarów zapłacona przez Motorola Solutions za 5-letni start-up Openpath stanowi jedną z najwyższych wycen firmy zajmującej się zabezpieczeniami, z jaką kiedykolwiek się spotkaliśmy. W najnowszym raporcie Memoori zawarto pełną analizę fuzji i przejęć oraz działalności inwestycyjnej.

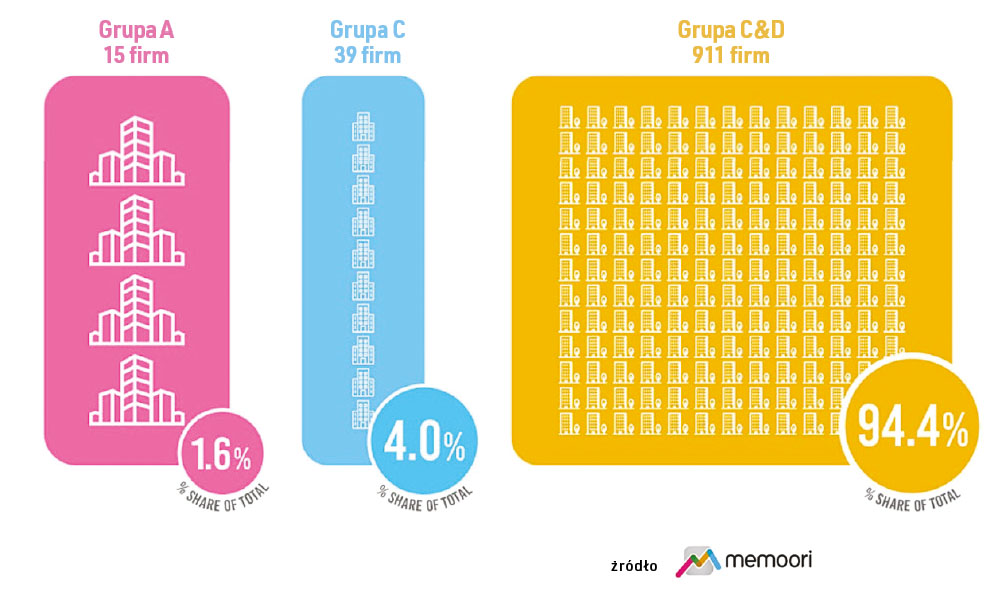

Chociaż konkurencja na rynku jest duża i z pewnością zaostrzyła się w ostatnich trzech latach, to nadal istnieje wiele możliwości konsolidacji, a potencjał rozwoju rynku w najbliższych pięciu latach (do 2026 r.) jest wysoki.

Opublikowany w grudniu 2021 r. raport Memoori The Physical Security Business 2021 to 2026 jest cennym źródłem informacji nt. badań rynku kontroli dostępu, dozoru wizyjnego i systemów alarmowych/ochrony obwodowej.

Więcej informacji na stronie Memoori