Security 50 – Omówienie wyników finansowych za 2019 r. (przed COVID-19)

William Pao

a&s International

Analiza tegorocznego „Security 50” – zestawienia 50 największych firm branży security na świecie – wskazuje, że do końca 2019 r. branża rozwijała się w dobrym tempie. Wojna handlowa między USA a Chinami wprawdzie wywarła negatywny wpływ na chińskie firmy, ale większość skutków została zrównoważona przez silny popyt wewnętrzny w Chinach. Sektor dozoru wizyjnego, tak jak w latach poprzednich, był zdominowany przez kilka dużych marek. Prawdopodobnie trend ten utrzyma się w najbliższej przyszłości.

Wzrosty w 2019 r.

Wzrosty w 2019 r.

Pierwsza dziesiątka bez zasadniczych zmian

W ogólnym ujęciu globalny rynek zabezpieczeń miał dobry rok 2019 (przynajmniej przed COVID-19). Wzrost odnotowało 37 spośród 50 największych firm security. Ich średnia wzrostu 50 firm wyniosła 9,3 proc. w porównaniu z rokiem 2018.

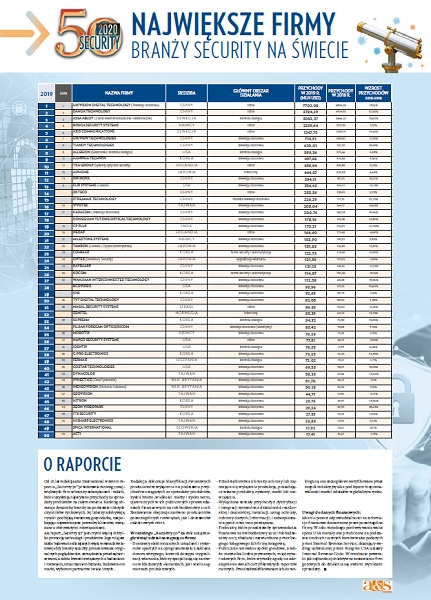

W pierwszej dziesiątce tegorocznego „Security 50”, wg wielkości przychodów osiągniętych w 2019 r., znalazły się: Hikvision, Dahua, ASSA ABLOY, Bosch Security Systems, Axis Communications, Uniview Technologies, Tiandy Technologies, Allegion, Hanwha Techwin i TKH Group. Nie zanotowano wielu większych zmian w porównaniu z zeszłorocznym rankingiem, z wyjątkiem firmy Flir Systems, która – po spadku przychodów – spadła z 6. pozycji w poprzednim roku na pozycję 13.

W pierwszej dziesiątce tegorocznego „Security 50”, wg wielkości przychodów osiągniętych w 2019 r., znalazły się: Hikvision, Dahua, ASSA ABLOY, Bosch Security Systems, Axis Communications, Uniview Technologies, Tiandy Technologies, Allegion, Hanwha Techwin i TKH Group. Nie zanotowano wielu większych zmian w porównaniu z zeszłorocznym rankingiem, z wyjątkiem firmy Flir Systems, która – po spadku przychodów – spadła z 6. pozycji w poprzednim roku na pozycję 13.

Firmy uczestniczące w rankingu „Security 50” w 2019 r. osiągnęły łączny przychód w wysokości 25,84 mld USD i odnotowały wzrost średnio o 9,3% w porównaniu z 2018 r.

Wśród nowicjuszy debiutujących w tym rankingu są firmy: BCD International, Fujian Forecam Optics, Špica International, Streamax Technology, Yutong Optical Technology, Zenitel i ZKTeco. Ich łączny przychód w wysokości ok. 937 mln USD stanowi ok. 3,6 proc. całości dochodu firm ujętych w „Security 50”.

Wśród nowicjuszy debiutujących w tym rankingu są firmy: BCD International, Fujian Forecam Optics, Špica International, Streamax Technology, Yutong Optical Technology, Zenitel i ZKTeco. Ich łączny przychód w wysokości ok. 937 mln USD stanowi ok. 3,6 proc. całości dochodu firm ujętych w „Security 50”.

Być może tym, co nas napędza, jest to, że nigdy nie jesteśmy zadowoleni ani nie spoczywamy na laurach. Słuchając naszych klientów i dzieląc się z naszymi dostawcami uwagami na temat filozofii technologii, możemy przesuwać ograniczenia, nazywając to pozytywnym przełomem technologicznym. Ich talent doprowadził do rozwoju własności intelektualnych, takich jak nasze najnowsze DELL iDRAC i VMware zintegrowane z Genetec Security Center. Oba umożliwiają zarządzanie pojedynczym panelem serwera z poziomu komputera stacjonarnego, a nie z serwerowni IT – wyjaśnił Jeff Burgess, dyrektor generalny BCD International.

Špica jest tradycyjnie obecna w regionie Adriatyku, większość naszych dochodów pochodzi z tego obszaru. Ale nasze wyniki w ostatnich latach są napędzane przez rynki międzynarodowe. Jesteśmy obecni w 25 krajach poza Adriatykiem. Po boomie na Bliskim Wschodzie teraz skupiamy się na rozwijających się rynkach w Afryce i regionie Europy Środkowo-Wschodniej, gdzie z sukcesem prowadzimy współpracę z firmą Microsoft – powiedział Tone Stanovnik, dyrektor generalny Špica International. – Ponadto nasze rozwiązania chmurowe wchodzą na nowe zachodnie rynki: kraje bałtyckie, Szwecja i USA. W roku 2019 otworzyliśmy biuro w Nowym Jorku.

Wśród pierwszej dziesiątki firm o największym wzroście przychodów w latach 2018–2019 są Wanjiaan, C-PRO Electronics, Videopark, BCD Video, Streamax Technology, Infinova, Vivotek, Yutong Optical Technology, Zenitel i Uniview Technologies.

Wśród pierwszej dziesiątki firm o największym wzroście przychodów w latach 2018–2019 są Wanjiaan, C-PRO Electronics, Videopark, BCD Video, Streamax Technology, Infinova, Vivotek, Yutong Optical Technology, Zenitel i Uniview Technologies.

Silny rynek wewnętrzny w Chinach

W okresie poprzedzającym udostępnienie „Security 50” obserwowaliśmy, czy wojna handlowa między USA a Chinami wpłynie na chińskie firmy security. Na podstawie dokładnej analizy danych możemy stwierdzić, że jej wpływ równoważą dochody, jakie osiągały na rynku krajowym.

W okresie poprzedzającym udostępnienie „Security 50” obserwowaliśmy, czy wojna handlowa między USA a Chinami wpłynie na chińskie firmy security. Na podstawie dokładnej analizy danych możemy stwierdzić, że jej wpływ równoważą dochody, jakie osiągały na rynku krajowym.

Ustawa NDAA (National Defense Authorization Act), będąca jednym z powodów wojny handlowej, wprowadziła zakaz korzystania w Stanach Zjednoczonych z urządzeń lub podzespołów security wyprodukowanych przez firmy Hikvision, Dahua i Huawei. Ta ostatnia produkuje chipsety HiSilicon stosowane w większości kamer IP. Mimo to Hikvision i Dahua utrzymały swoje pierwsze i drugie miejsca, z przychodami odpowiednio: 7,7 mld i 3,8 mld USD.

Analiza danych wskazuje, że wzrost obu firm w latach 2018–2019, tj. 13,16% i 10,5%, zmniejszył się w porównaniu z 17,14% i 25,58% w latach 2017 i 2018. Okazało się, że na przychody obu firm miała wpływ konkurencja między USA i Chinami.

Podobnie chińskie firmy, które są wyłącznie lub głównie nastawione na eksport wyrobów finalnych (OEM), ucierpiały bardziej na skutek wojny handlowej. Firma TVT np. odnotowała wzrost przychodów o 4,3 proc. w okresie 2018–2019. W takiej samej sytuacji znalazło się wielu innych średnich i małych dostawców chińskich.

Negatywny wpływ wojny handlowej został zrównoważony przez duży popyt wewnętrzny w Chinach. Podczas konferencji China’s Political Consultative w maju i na posiedzeniu Biura Politycznego w lipcu chińscy przywódcy jasno dali do zrozumienia, że motorem napędzającym wzrost w nadchodzących latach będzie popyt wewnętrzny. Polityka ta przyniosła dotychczas dobre wyniki: Chiny odnotowały wzrost PKB o 4,9% rok do roku w III kwartale 2020 r., głównie ze względu na większe zapotrzebowanie w kraju, podczas gdy reszta świata borykała się z COVID-19.

Wysoki popyt wewnętrzny w Chinach znalazł odzwierciedlenie w raporcie „Security 50”. Na tegorocznej liście znalazło się w sumie 14 firm chińskich, których łączne przychody wynoszą 14,5 mld USD, co stanowi ponad połowę, a dokładnie 56 proc. łącznych przychodów wszystkich firm z tej listy. Co więcej, w roku 2018 i 2019, w szczytowym okresie wojny handlowej, osiągnęły one średni wzrost o 20 proc. Pomijając Hikvision i Dahua, większość tych firm chińskich, np. Uniview, Kedacom i Tiandy, prowadzi w Państwie Środka spory biznes i realizuje dużą liczbę projektów.

Spośród 14 firm chińskich 13 koncentruje się na dozorze wizyjnym. Nie trzeba dodawać, że technologia dozoru wizyjnego stała się w tym kraju tak zaawansowana ze względu na wsparcie przez rząd i sektor prywatny.

Podsumowując, w 2019 r., zanim pandemia COVID-19 wytrąciła wszystkich z równowagi, na rynku security trwała dobra passa. Warto zauważyć, że ponad połowę wszystkich przychodów osiągały firmy chińskie, a ich rynek krajowy okazał się na tyle silny, że wojna handlowa między USA a Chinami nie miała na to znaczącego wpływu. Ponieważ tylko kilka innych krajów – jeśli nie żaden – jest w stanie osiągnąć tak duży popyt wewnętrzny, produkcję na taką skalę i takie możliwości obniżenia kosztów jak Chiny, możemy spodziewać się, że ich status lidera w dziedzinie zabezpieczeń technicznych w najbliższym czasie pozostanie niezmieniony.

Dominacja dużych marek z obszaru dozoru wizyjnego

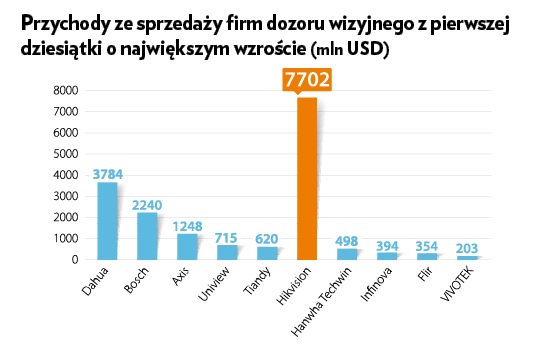

W tegorocznym rankingu „Security 50” dziesięć największych firm działających w obszarze dozoru wizyjnego generowało lwią część przychodów w tym obszarze. Wskazuje to, że dominacja czołowych marek jest mocno ugruntowana i prawdopodobnie w najbliższej przyszłości się utrzyma.

Dozór wizyjny stanowi największą kategorię produktów w rankingu „Security 50” również w tym roku. W sumie 38 firm jest w całości lub części skoncentrowana na tym obszarze działalności. Razem osiągnęły łączny przychód w wysokości 20,8 mld USD w latach 2018–2019.

Trzeba jednak zauważyć, że chociaż w pierwszej dziesiątce rankingu znalazło się mniej niż jedna trzecia wszystkich firm zajmujących się systemami dozorowymi, przychody tych dwóch trzecich są znacznie mniejsze. Pierwsza dziesiątka firm z rankingu osiągnęła łączne przychody w wysokości ok. 17,76 mld USD, czyli 85,5 proc. łącznego przychodu.

Wśród 10 największych firm dozoru wizyjnego są znane marki, np. Hikvision, Dahua, Bosch, Axis, Uniview, Tiandy, Hanwha Techwin, Infinova, Flir i Vivotek. W ujęciu rok do roku tegoroczna lista Top 10 pozostaje prawie taka sama w porównaniu z 2019 r. Zmieniło się tylko to, że ich przychody wzrosły. Można założyć, że dzięki przychodom, szerokiemu zasięgowi na rynku, ekosystemowi partnerów i możliwościom technologicznym te duże firmy będą w nadchodzących latach nadal dominować w dziedzinie dozoru wizyjnego.

Obiecująca przyszłość dozoru wizyjnego

Było do przewidzenia, że czołowe firmy działające w obszarze dozoru wizyjnego odejdą od sprzedaży pojedynczych produktów. Aby zwiększyć przychody, skupiają się na rozwiązaniach lub projektach dla różnych sektorów rynku, np. zamówień publicznych, inteligentnego miasta czy transportu.

Podobnie firmy dozorowe, które koncentrują się na niszowych i wertykalnych rozwiązaniach, zwykle radzą sobie lepiej niż te, które skupiają się wyłącznie na pojedynczych produktach. Przykładowo firma Streamax Technology z siedzibą w Chinach, nowicjusz zajmujący 15. miejsce w rankingu „Security 50”, koncentruje się na rozwiązaniach do mobilnego dozoru wizyjnego. Firma osiągnęła w 2019 r. wzrost przychodów o 32,2 proc. Podobnie Hi Sharp z Tajwanu, również skupiona na mobilnym dozorze wizyjnym, odnotowała wzrost o 8,13 proc. lepszy niż jej konkurenci z Tajwanu.

AI i analityka zyskują na znaczeniu

w walce z COVID-19

Sztuczna inteligencja i analityka wizyjna odgrywają ważną rolę w dozorze wizyjnym, wspomagając użytkowników końcowych w osiągnięciu celów operacyjnych i dotyczących utrzymania wymogów sanitarnych – wykrywania nietypowego zachowania, rozpoznawania VIP-ów lub wysyłania dodatkowego personelu sklepowego, gdy kolejka do kasy jest zbyt długa. Teraz, podczas pandemii, analityka i sztuczna inteligencja są również pomocne w zapobieganiu i kontrolowaniu rozwoju choroby. Oczekuje się, że taki trend utrzyma się na świecie po pandemii.

To jest nowa normalność. Szkody ekonomiczne i społeczne już wymusiły wydatki rządowe na próby ograniczenia spodziewanej drugiej fali. Powinno to zwiększyć popyt na produkty pomocne w walce z COVID-19 w obiektach publicznych, zwłaszcza w szkołach i na przejściach granicznych – zauważył Munyaradzi Maponga, dyrektor generalny Safeguard Alarms. – CCTV zintegrowany ze sztuczną inteligencją w celu śledzenia ruchu i zachowania ludzi oraz dostarczania danych w kwestii ryzyka potencjalnego rozprzestrzeniania się zakażenia będzie bardziej powszechny.

Obecnie pandemia powoduje ponowne zainteresowanie wieloma możliwościami technologicznymi, od monitoringu wizyjnego z analityką po rozwiązania do identyfikacji i zarządzania dostępem, zarówno cyfrowym, jak i fizycznym, zarządzania zdarzeniami czy rozwiązania dla operacyjnego centrum bezpieczeństwa (SOC) – powiedziała Danielle VanZandt, analityk branżowy ds. bezpieczeństwa w firmie Frost & Sullivan. – Dozór wizyjny, zwłaszcza te systemy, które zawierają zintegrowane rozwiązania analityczne, będą miały kluczowe znaczenie dla umożliwienia klientom ponownego otwarcia ich fizycznych siedzib dla pracowników lub klientów, zapewniając jednocześnie, że procedury dotyczące zachowania dystansu społecznego – odległości lub limitów zajętości – będą mogły być aktywnie monitorowane. Rozwiązania analityczne, które mogą służyć do wielu zastosowań, np. algorytmy zliczające, mierzące odległość i liczbę osób w określonym obszarze, okażą się jednymi z najlepszych do rozważenia rozwiązań, ponieważ zespoły ds. bezpieczeństwa będą zwracać większą uwagę na wybór technologii zabezpieczeń.