RAPORT Security 50. Rok 2023 w branży security

Ranking Security 50 pokwazuje, że w branży zabezpieczeń doszło do pewnych przetasowań

W roku 2022 branża security działała w warunkach spowolnienia gospodarczego wynikającego z utrzymujących się konsekwencji pandemii i z powodu innych czynników, w tym inflacji i napięć geopolitycznych. Z ekonomicznego punktu widzenia wg Banku Światowego wzrost PKB na świecie w 2022 r. wyniósł średnio 4,1% w porównaniu do 5,5% w 2021 r. Gospodarka w wysoko rozwiniętych krajach, np. w Stanach Zjednoczonych, i strefa euro wzrosły w ubiegłym roku o 3,8% w porównaniu z 5% w 2021 r., podczas gdy rynki wschodzące odnotowały wzrost o 4,6%, w porównaniu z 6,3% w 2021 r.

W Chinach w 2022 r. PKB wzrósł o 5,1% w porównaniu do 9% w 2021 r. Na słabszy wynik złożyły się m.in. blokady w różnych miastach, które władze wprowadziły ze względu na wzrost liczby przypadków COVID. Utrzymał się też kryzys na rynku nieruchomości. Wysiłki chińskiego rządu zmierzające do uregulowania limitów zadłużenia głównych chińskich deweloperów, takich jak Evergrande Group, spowodowały załamanie tego rynku. Pewną rolę odegrały również czynniki zewnętrzne. Napięcia geopolityczne między Stanami Zjednoczonymi a Chinami skłoniły USA do nałożenia na Państwo Środka poważnych ograniczeń i barier handlowych.

Wpływ na branżę zabezpieczeń

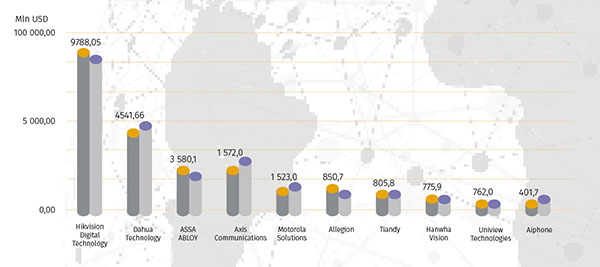

Jaki to miało wpływ na rynek security w ubiegłym roku? Na pierwszy rzut oka nie widać większych zmian w tegorocznym rankingu Security 50. Wśród 10 największych światowych producentów zabezpieczeń z sektora kontroli dostępu i monitoringu wizyjnego znalazły się Hikvision Digital Technology, Dahua Technology, ASSA ABLOY, Axis Communications, Motorola Solutions, Allegion, Tiandy, Hanwha Vision (dawniej Hanwha Techwin), Uniview Technologies i Aiphone.

Hikvision i Dahua pozostają największymi na świecie firmami z branży zabezpieczeń, a wartość ich sprzedaży w 2022 r. wyniosła odpowiednio: 9,8 mld USD i 4,5 mld USD (na podstawie średnich kursów wymiany walut IRS w 2022 r.). W zestawieniu pojawiły się dwie nowe firmy: chiński dostawca rozwiązań inteligentnego domu MEARI oraz koreański dostawca rozwiązań biometrycznych Union Community.

W tegorocznym zestawieniu Security 50 znalazły się firmy, które odnotowały spadki. Spośród 17 przedsiębiorstw, które w latach 2021–22 odnotowały niższe przychody, aż 12 pochodzi z Chin. Wprawdzie można było oczekiwać spadku przychodów firm chińskich, biorąc pod uwagę tamtejsze uwarunkowania, lecz liczba firm, których to dotyczy, oraz ich wielkość (ponad 40%) wywołują zaskoczenie.

Wewnętrzne i zewnętrzne wyzwania Chin – lockdown, kryzys na rynku nieruchomości i trudne stosunki z USA – odegrały swoją rolę.

– Chińskie wydatki rządowe zostały przekierowane z innych obszarów, m.in. na monitoring wideo, walkę z COVID-19 i wspieranie własnej gospodarki podczas lockdownu. Ograniczenia trwały znacznie dłużej, niż przewidywało wielu obserwatorów. Dopiero w grudniu 2022 r. chiński rząd ostatecznie złagodził swoją politykę zero COVID – powiedzieli Jon Cropley, główny analityk, i Josh Woodhouse, założyciel Novaira Insights, firmy analitycznej zajmującej się rynkiem IT.

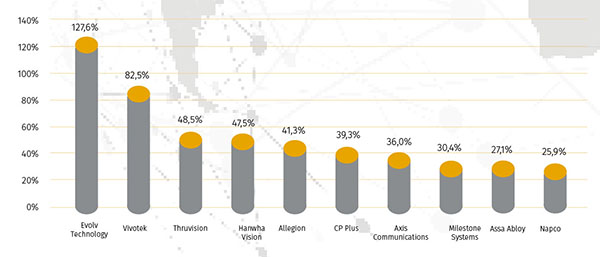

Jednocześnie napięcia między Stanami Zjednoczonymi a Chinami, które doprowadziły do uchwalenia w 2019 r. przepisów (w ramach National Defense Authorization Act – NDAA) zakazujących firmom amerykańskim zakupu urządzeń do dozoru wizyjnego Hikvision i Dahua, spowodowały, że marki zachodnie i spoza Chin odnotowały proporcjonalny wzrost przychodów w 2022 r. Należą do nich Vivotec, (wzrost sprzedaży o 82,48%), Hanwha Vision (o 47,52%), Axis Communications (o 36,01%), Milestone Systems (o 30,43%) i IDIS (o 22,17%). Należy zauważyć, że wielu zachodnich sojuszników USA, np. Wielka Brytania, również uchwaliło przepisy podobne do NDAA.

– Odchodzenie od chińskich dostawców postępowało w szybkim tempie nie tylko w Stanach Zjednoczonych, ale także w całej Europie Północnej i krajach azjatyckich, w tym w Japonii i Korei Południowej. Po części wiele organizacji i integratorów systemów chce ustandaryzować urządzenia zgodnie z NDAA, aby zapewnić obecną i przyszłą działalność w USA. Również użytkownicy końcowi wyrażają obawy dotyczące spełniania przepisów w UE i Azji, słabych zabezpieczeń cyberbezpieczeństwa i potencjalnego uszczerbku na reputacji związanego z łamaniem praw człowieka przez niektórych zakazanych chińskich producentów – stwierdził Jamie Barnfield, dyrektor sprzedaży w IDIS Europe.

W tym roku można oczekiwać, że chińskie firmy poradzą sobie lepiej, nawet jeśli nie wyszły jeszcze na prostą.

– Przewiduje się, że rynek chiński nieco się ożywi w 2023 r., ale pozostanie zdecydowanie poniżej szczytowego poziomu z 2021 r. Wzrost popytu będzie znacznie niższy niż w latach poprzedzających pandemię. Jednocześnie słabnący kurs wymiany juana na dolara amerykańskiego również osłabi wzrost (mierzony w dolarach amerykańskich) – powiedzieli J. Cropley i J. Woodhouse.

Perspektywy i przewidywania

Ogólnie rzecz biorąc, w tym i przyszłym roku spodziewany jest wzrost na rynku zabezpieczeń, a Novaira Insights prognozuje, że wartość rynku urządzeń do dozoru wizyjnego wzrośnie odpowiednio o 11,8% i 10,2% w 2023 i 2024 r.

Eksperci branżowi zgadzają się z tym poglądem.

– W roku 2023 zaobserwowaliśmy pewien wzrost gospodarczy i ekspansję, chociaż był on nierównomiernie rozłożony w różnych regionach i sektorach rynku. Miało to różny wpływ na branżę zabezpieczeń – wyznał Choong Hoon Ha, dyrektor ds. sprzedaży i marketingu w Hanwha Vision. – Pomimo to wymagania dotyczące bezpieczeństwa ze strony przedsiębiorstw i osób prywatnych wciąż rosną wraz ze wzrostem zapotrzebowaniem na zaawansowane systemy sieciowe, w tym inteligentne kamery dozorowe. Firmy są skłonne inwestować w rozwiązania zabezpieczeń, które chronią ich pracowników i aktywa, a nawet poprawiają wydajność i produktywność, zapewniając wgląd w działalność biznesową.

– Długoterminowy zrównoważony wzrost jest podstawą naszego planowania biznesowego. Zakładamy, że wyniesie on średnio 15%. I choć prognozuje się wzrost samego rynku, to Axis ponownie zamierza go wyprzedzić. Osiągniemy to poprzez dalsze poszerzanie naszego portfolio o nowe produkty, takie jak domofony, urządzenia kontroli dostępu, rozwiązania audio itp. – oznajmił Ray Mauritsson, prezes Axis Communications.

Trendy: sztuczna inteligencja, chmura i dostęp mobilny

Dominujące trendy w bezpieczeństwie to w dalszym ciągu sztuczna inteligencja i rozwiązania chmurowe.

– Sztuczna inteligencja będzie nadal zapewniać możliwość wprowadzania innowacji w całej branży. Zastosowanie AI do danych z fuzji czujników (łączenie i interpretowanie danych wejściowych z kamer i innych sensorów) spowoduje przesunięcie rozwiązań zabezpieczeń w kierunku możliwości proaktywnych, które generują nową wartość. Sztuczna inteligencja jest wciąż w fazie transformacji, ale jej zastosowanie w branży jest duże i wyraźne – powiedział Vince Wenos, wiceprezes i dyrektor ds. technicznych w Allegion.

– W tym roku byliśmy świadkami rosnącego zapotrzebowania klientów na maksymalizację możliwości, jakie dają kamery i czujniki, z naciskiem na funkcje analityczne. W branży nadal obserwuje się dominujący trend analityki brzegowej, a coraz większa liczba producentów kamer rozszerza swoje wsparcie dla tej technologii – oceniał William Hinton, Product Line Manager for Video w Genetec.

Według Hanwha klienci poszukują technologii, które pomogą im poprawić dokładność wykrywania zdarzeń oraz uczynić ich systemy monitoringu wizyjnego bardziej skalowalnymi i opłacalnymi. Chcą czerpać korzyści z zastosowania analizy wideo.

– Innymi słowy, szukają technologii bazującej na sztucznej inteligencji i chmurze – powiedział Choong Hoon Ha. – Wielu klientów wciąż znajduje się na wczesnym etapie wdrażania rozwiązań do dozoru wizyjnego opartych na AI i chmurze. Oczekuje się jednak, że przyjęcie tych technologii przyspieszy w nadchodzących latach, ponieważ klienci dostrzegają korzyści, jakie mogą one zaoferować.

Tymczasem wśród głównych trendów w 2023 r. pojawiły się również poświadczenia mobilne.

– Rosnąca popularność poświadczeń mobilnych i powiązanych z nimi czytników zapewnia dalszy wzrost branży security – podkreślił V. Wenos. – Mobilne dane uwierzytelniające nadal cieszą się zainteresowaniem klientów, ponieważ zapewniają większy komfort użytkownikom końcowym i dodatkową wartość operatorom systemów.

Portfele cyfrowe, będące pochodną dostępu mobilnego, również zyskują na popularności.

– Obserwujemy duże zainteresowanie portfelami cyfrowymi w dużych, zaawansowanych technologicznie budynkach biurowych. Pierwszym europejskim wdrożeniem identyfikatora pracowniczego Apple Wallet był londyński 22 Bishopsgate, reklamowany jako najbardziej inteligentny budynek na świecie. 14 tys. użytkowników tego obiektu może teraz używać tylko swojego iPhone’a lub Apple Watcha, aby móc wejść do biura oraz korzystać ze wszystkich udogodnień budynku – powiedział Prabhu Patel, dyrektor handlowy ds. rozwiązań kontroli dostępu w ASEAN i Indiach w HID.

Cyberbezpieczeństwo nadal jest ważnym tematem, ponieważ coraz więcej urządzeń działa online.

– Od kilku lat obserwujemy rosnący nacisk na cyberbezpieczeństwo rozwiązań. Klienci są świadomi zwiększającego się ryzyka, wymagając solidnych procesów, czujności i przejrzystości. Gdy pojawiają się luki w zabezpieczeniach, przejrzystość dostawców jest niezbędna, gdyż umożliwia klientom szybką reakcję – podkreślił R. Mauritsson.

Elastyczne płatności

W tym roku co najmniej dwie firmy oferują klientom elastyczne opcje płatności. Są to i-PRO, która wprowadziła FlexPay, oraz Eagle Eye Networks, która uruchomiła Eagle Eye Camera Direct Complete. Programy te mają na celu pomóc klientom osiągnąć większą elastyczność płatności, zmniejszyć początkowe inwestycje i ogólnie stać się bardziej konkurencyjnymi.

– W niektórych organizacjach za coraz większą liczbę operacji związanych z bezpieczeństwem odpowiadają działy IT preferujące większy koszt operacyjny (OPEX), choć dla branży zabezpieczeń typowym wyborem są nakłady inwestycyjne (CAPEX) – stwierdzili J. Cropley i J. Woodhouse. – Ten rodzaj przejścia wskazuje na zmianę modelu biznesowego w chmurze. Jednak tylko sami dostawcy systemów monitoringu wizyjnego wiedzą, czy motyw ten jest związany wyłącznie z produktami konkretnych konkurentów.

Konsolidacja kontra mniejsze start-upy

W branży zabezpieczeń nadal widać dwie ścierające się tendencje. Jedną z nich jest konsolidacja branży. Ostatnie przykłady obejmują transakcje przejęcia między ACRE i SISCO, Motorola Solutions i Rave Mobile Safety oraz IDIS i Costar. Jednocześnie obserwuje się również pojawienie się mniejszych firm koncentrujących się na rozwiązaniach w chmurze i sztucznej inteligencji. Nie wiadomo jeszcze, która strategia przeważy.

Jak twierdzą J. Cropley i J. Woodhouse, skala działania ma swoje zalety. – Każdy scenariusz monitoringu wizyjnego jest inny, opracowywany pod konkretną inwestycję. Zmienne obejmują rozmiar instalacji, to, czy jest ona wewnątrz, czy na zewnątrz, a także warunki oświetleniowe i pogodowe. Jednocześnie kanał sprzedaży znacznie się różni w zależności od lokalizacji geograficznej, z których każda ma innych dystrybutorów, integratorów systemów i instalatorów obsługujących potrzeby klienta. Duzi dostawcy dysponują zarówno rozwiązaniami spełniającymi wszystkie scenariusze, jak i zasobami umożliwiającymi obsługę różnych kanałów w szerokim obszarze geograficznym – podsumowali.

Security 50: największe firmy branży security na świecie

| 2023 S50 | 2022 S50 | Nazwa firmy | Siedziba | Główny obszar działania |

Przychody

|

Przychody

|

Wzrost

|

| 1 | 1 | HIKVISION DIGITAL TECHNOLOGY (telewizja dozorowa) |

Chiny | różne | 9 788,0 | 9 679,9 | 1,1% |

| 2 | 2 | DAHUA TECHNOLOGY | Chiny | różne | 4 541,7 | 4 879,0 | -6,9% |

| 3 | 3 | ASSA ABLOY (zamki elektromechaniczne i elektroniczne) |

Szwecja | kontrola dostępu | 3 580,1 | 2 815,9 | 27,1% |

| 4 | 4 | AXIS COMMUNICATIONS | Szwecja | różne | 1 572,0 | 1 155,8 | 36,0% |

| 5 | 5 | MOTOROLA SOLUTIONS (telewizja dozorowa i analityka) |

USA | różne | 1 523,0 | 1 226,0 | 24,2% |

| 6 | 8 | ALLEGION (produkty elektroniczne i kontrola dostępu) |

USA | kontrola dostępu | 850,7 | 602,2 | 41,3% |

| 7 | 7 | TIANDY | Chiny | telewizja dozorowa | 805,8 | 791,1 | 1,9% |

| 8 | 9 | HANWHA VISION | Korea | telewizja dozorowa | 775,9 | 526,0 | 47,5% |

| 9 | 6 | UNIVIEW TECHNOLOGIES | Chiny | telewizja dozorowa | 762,0 | 902,4 | -15,6% |

| 10 | 10 | AIPHONE | Japonia | domofony | 401,7 | 395,5 | 1,6% |

| 11 | 13 | INTELBRAS | Brazylia | różne | 374,1 | 305,8 | 22,3% |

| 12 | 17 | VIVOTEK | Tajwan | telewizja dozorowa | 333,7 | 182,9 | 82,5% |

| 13 | 15 | CP PLUS | Indie | telewizja dozorowa | 292,1 | 209,7 | 39,3% |

| 14 | 12 | ZKTECO | Chiny | różne | 285,1 | 290,5 | -1,9% |

| 15 | 11 | DONGGUAN YUTONG OPTICAL TECHNOLOGY | Chiny | telewizja dozorowa (obiektywy) | 274,3 | 306,4 | -10,5% |

| 16 | 18 | MILESTONE SYSTEMS | Dania | telewizja dozorowa | 210,3 | 161,2 | 30,4% |

| 17 | 19 | NEDAP | Holandia | różne | 167,8 | 156,1 | 7,5% |

| 18 | 21 | IDIS | Korea | telewizja dozorowa | 164,2 | 134,4 | 22,2% |

| 19 | 14 | INFINOVA | Chiny | telewizja dozorowa | 153,7 | 235,5 | -34,7% |

| 20 | 20 | TVT DIGITAL TECHNOLOGY | Chiny | telewizja dozorowa | 144,2 | 149,1 | -3,3% |

| 21 | 26 | NAPCO SECURITY TECHNOLOGIES | USA | różne | 143,6 | 114,0 | 25,9% |

| 22 | 24 | OPTEX (systemy alarmowe) |

Japonia | system alarmowy | 122,2 | 103,9 | 17,7% |

| 23 | 25 | COMMAX | Korea | automatyka domowa | 120,8 | 109,5 | 10,3% |

| 24 | 23 | RAYSHARP | Chiny | telewizja dozorowa | 118,0 | 128,9 | -8,5% |

| 25 | 16 | KEDACOM (telewizja dozorowa) |

Chiny | telewizja dozorowa | 115,5 | 193,2 | -40,2% |

| 26 | 30 | IDENTIV | USA | kontrola dostępu | 112,9 | 103,8 | 8,8% |

| 27 | 27 | GALLAGHER | Nowa Zelandia | kontrola dostępu | 112,4 | 101,4 | 10,9% |

| 28 | 32 | SUPREMA | Korea | kontrola dostępu | 94,3 | 80,1 | 17,8% |

| 29 | 35 | EVETAR | Chiny | telewizja dozorowa (obiektywy) | 86,9 | 74,4 | 16,8% |

| 30 | 33 | TAMRON (telewizja dozorowa i obiektywy) |

Japonia | telewizja dozorowa (obiektywy) | 85,5 | 71,2 | 20,0% |

| 31 | N/A | MEARI | Chiny | automatyka domowa | 82,2 | 82,5 | -0,4% |

| 32 | 34 | KOCOM | Korea | automatyka domowa | 73,8 | 71,7 | 2,8% |

| 33 | 37 | FOCTEK PHOTONICS | Chiny | telewizja dozorowa (obiektywy) | 67,3 | 67,7 | -0,6% |

| 34 | 38 | BLUESKY TECHNOLOGIES | Chiny | telewizja dozorowa | 62,4 | 60,1 | 3,8% |

| 35 | 36 | MOBOTIX | Niemcy | telewizja dozorowa | 58,9 | 65,6 | -10,2% |

| 36 | 39 | DYNACOLOR | Tajwan | telewizja dozorowa | 58,6 | 57,3 | 2,3% |

| 37 | 40 | COSTAR TECHNOLOGIES | USA | telewizja dozorowa | 54,2 | 52,9 | 2,4% |

| 38 | 48 | EVOLV TECHNOLOGY | USA | systemy weryfikacji | 49,6 | 21,8 | 127,6% |

| 39 | 44 | HI SHARP ELECTRONICS | Tajwan | telewizja dozorowa | 35,9 | 31,3 | 15,0% |

| 40 | N/A | UNION COMMUNITY | Korea | kontrola dostępu | 35,7 | 30,2 | 18,3% |

| 41 | 43 | SENSTAR TECHNOLOGIES | Izrael | różne | 35,6 | 34,9 | 1,8% |

| 42 | 41 | C-PRO ELECTRONICS | Korea | telewizja dozorowa | 34,1 | 40,4 | -15,6% |

| 43 | 45 | SYNECTICS (dział systemów) |

Wielka Brytania | telewizja dozorowa | 29,8 | 25,5 | 17,1% |

| 44 | 42 | GEOVISION | Tajwan | telewizja dozorowa | 29,2 | 47,7 | -38,8% |

| 45 | 46 | ITX AI | Korea | telewizja dozorowa | 20,6 | 24,3 | -15,1% |

| 46 | 52 | ACTI | Tajwan | telewizja dozorowa | 15,7 | 14,7 | 6,9% |

| 47 | N/A | THRUVISION | Wielka Brytania | weryfikacja osób | 15,3 | 10,3 | 48,5% |

| 48 | 49 | AVA GROUP | Australia | różne | 13,4 | 18,0 | -25,7% |

| 49 | N/A | EVERFOCUS ELECTRONICS | Tajwan | telewizja dozorowa | 10,9 | 12,6 | -13,9% |

| 50 | 47 | HITRON SYSTEMS | Korea | telewizja dozorowa | 8,3 | 21,3 | -60,8% |

Security 50 to coroczny ranking 50 największych producentów systemów zabezpieczeń na świecie, oparty na przychodach i zyskach ze sprzedaży urządzeń i rozwiązań bezpieczeństwa przygotowany przez asmag.com. To jeden z najczęściej czytanych i długoletnich rankingów branżowych.

Analizując dane notowane w publicznych lub przesłanych raportach finansowych za rok 2022, wyróżniono zarówno światowych liderów, jak i nowe podmioty na rynku.

Ranking odzwierciedla dynamikę i rozwój branży, która porusza się w ciągle zmieniającym się krajobrazie biznesowym i technologicznym. Naszym celem jest przedstawienie obrazu rynku i ułatwienie podejmowania decyzji o strategiach branżowych, zarządzaniu przedsiębiorstwem, badań i rozwoju, rozwoju biznesu i innych ważnych tematów.

W rankingu „Security 50” mogły wziąć udział następujące firmy:

- Dostawcy elektronicznych urządzeń i systemów opartych na oprogramowaniu z zakresu: dozoru wizyjnego, kontroli dostępu i sygnalizacji włamania, specjalizujących się zarówno w kluczowych elementach, jak i wielu segmentach produktowych.

- Przedsiębiorstwa z branży ochrony lub zajmujące się wyłącznie produkcją, posiadające własne produkty, systemy, marki lub rozwiązania.

Wyłączone zostały przychody z dystrybucji i integracji systemów, z działalności resellerskiej i dealerskiej, instalacji, usług ochrony, ochrony danych (informacji) i zabezpieczenia ppoż. oraz inne powiązane. - Podmioty, które przedstawiły sprawo-

zdania finansowe za rok budżetowy 2022 i rok budżetowy 2021, zbadane i zatwierdzone przez biegłego księgowego lub firmę księgową. - Publicznie notowane spółki giełdowe, a także niewielka liczba prywatnych międzynarodowych firm, które wyraziły zgodę na udostępnienie swoich certyfikowanych raportów rocznych. Przed zakwalifikowaniem ich do rankingu są one szczegółowo weryfikowane przez zespół redakcyjny asmag.com pod kątem rozpoznawalności marki i udziałów w globalnym rynku.

Uwagi do danych finansowych:

Redakcja asamg.com nie ponosi odpowiedzialności za informacje finansowe dostarczone przez poszczególne firmy. W celu rzetelnego porównywania waluty spoza USA zostały przeliczone na podstawie średnich rocznych kursów walut podanych przez Internal Revenue Service (IRS), działający według uchwalonej przez Kongres USA ustawy Internal Revenue Code. W rezultacie powstało jak najbardziej obiektywne zestawienie firm, które podzieliły się swoimi wynikami sprzedaży za lata 2021-22. ⦁

Zobacz też:

Security 50: Badanie dojrzałości i przydatności trendów technologicznych

Security 50: Trendy na rynku telewizji dozorowej. Dominacja sztucznej inteligencji trwa

Security 50: Kontrola dostępu w 2023 r.

Analiza globalnego rynku security w 2023 r.

Raport Security 50 – Badania rynku i komentarze